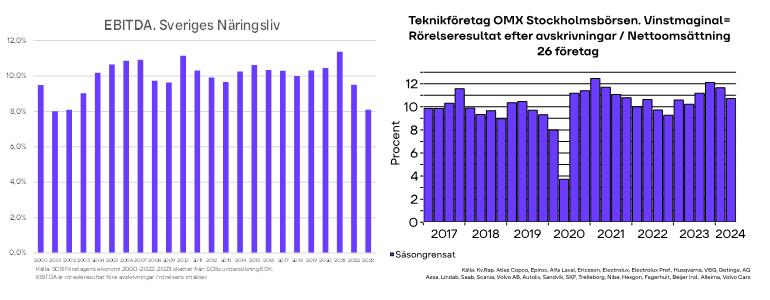

Statistiska Centralbyrån har nyligen börjat publicera så kallad ekonomisk statistik per kvartal, benämnd ESK. Den omfattar bland annat rörelseintäkter, förädlingsvärden och rörelseresultat för hela Sveriges näringsliv inklusive industrin.

400 st storföretag med minst 500 Mkr i årsomsättning enkätundersöks i ESK. För övriga sker insamlingen av data via moms- och arbetsgivardeklarationer. Data som hittills presenterats startar första kvartalet 2022 och sträcker sig till andra kvartalet 2024. För Teknikindustri ingår drygt 60 företag med produktionsvärde som för vardera överstiger 500 Mkr per år.

Data från ESK visar att det inte direkt är eller har varit någon boom i lönsamhet mätt som rörelseresultat som andel av rörelseintäkter. Nackdelen med data från SCB är att de ännu inte kan säsongsrensas då tidsperioden är för kort. Vi får i stället jämföra ett visst kvartal eller halvår med motsvarande perioder tidigare år.

För industrin sammantaget och totala näringslivet kom det tack och lov en ekonomisk återhämtning efter pandemin För industrin sammantaget uppgick EBITDA till 13,3 procent i genomsnitt 2022, drivet av vinstmarginaler klart över genomsnittet för råvarubaserad industri genom exceptionellt höga internationella råvarupriser under detta år. Denna nivå på vinstmarginal är nu borta. Den har minskat till 10,8 procent första halvåret i år enligt SCB:s nya data.

För Sveriges näringsliv sammantaget noteras inte heller någon exceptionell utveckling, tvärtom. EBITDA uppgick till 9,5 procent 2022, 7,2 procent första halvåret förra året och 7,6 procent andra kvartalet i år. Bra så jämfört med 2023. Men ingen trendmässig förbättring således.

Det hade nu varit bra att ha data från balansräkningen. Pengen som blir över när det mesta är betalt ska rimligtvis sättas i relation till det kapital som företaget binder i sin verksamhet. Dessvärre finns inte data att tillgå på vare sig kvartalsdata, ESK, eller så saknas tillräckligt med detaljerade data enligt företagens årliga ekonomi, FEK, för att kunna genomföra en omfattande analys. Det gäller även enskilda poster i resultaträkning vad gäller finansiella kostnader och intäkter i den årliga undersökningen, FEK.

Historiska data för kapitalomsättningshastighet eller rörelseintäkter som andel av balansomslutningen är påfallande konstant för hela näringslivet om än med små variationer. Detsamma gäller även industrin. En minskad vinstmarginal innebär i fallet med konstant kapitalomsättning per definition också minskad avkastning på totalt eller sysselsatt kapital, se fotnot.

Hur går det för de stora på Stockholmsbörsen?

Det hade varit trevligt att löpande kunna följa ekonomisk redogörelse för samtliga drygt 4300 medlemsföretag i Teknikföretagen. Merparten av dem sammanställer månads- och eller kvartalsbokslut. Få av dem publicerar dem publikt. I det fall det sker är det bara listade företag som rapporterar kvartalssammanställningar. I övrigt upprättas naturligtvis årsbokslut.

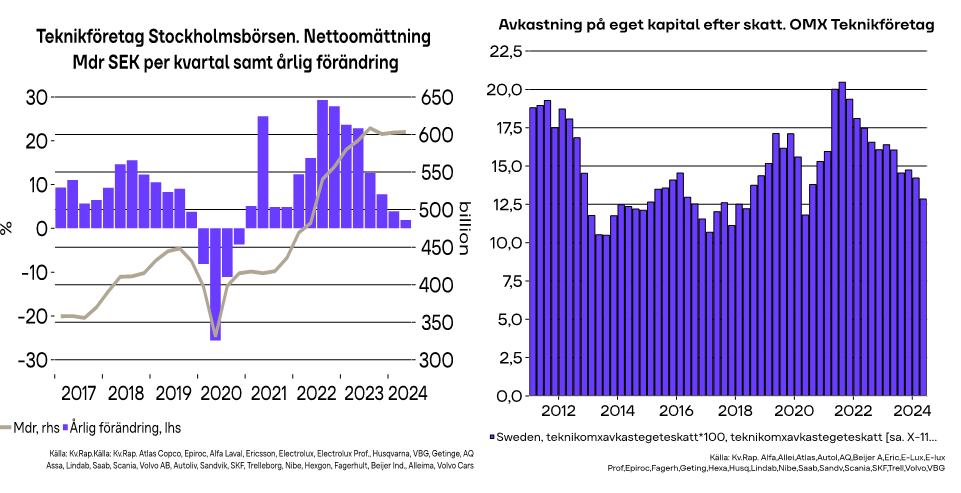

Teknikföretagen följer för närvarande 26 teknikföretag på Stockholmsbörsen. Global nettoomsättning har gått i stå och parkerat på ca 600 Mdr SEK de senaste fyra kvartalen eller Kv3 - 2023 - Kv2 – 2024. Detta följer på en rejäl uppgång efter pandemin. Andra kvartalet i år ökade nettoomsättningen med 1,9 procent i årstakt. Hade vi haft aggregerade försäljningspriser indikerar detta en volymminskning, helt i linje med de minskade produktionsvolymer vi ser för global industri exklusive Kina.

Rörelsemarginalen för dem återhämtade sig omedelbart efter pandemin för att försämras under 2022 till följd av exceptionellt höga råvarupriser. Kronförsvagning och minskade priser på rå- och insatsvaror fick marginalen att förbättras 2023 men som har återigen försämrats under de två inledande kvartalen 2024. Återigen, vinstmarginaler växer inte åt himlen utan i basta fall konstant sett över en längre tidsperiod vilket för övrigt gäller kapitalavkastning, allt enligt ekonomisk teori. De varierar naturligtvis med ekonomiska chocker och allmänt konjunkturläge. Ser vi till avkastningen på eget kapital efter skatt noteras en utveckling likt vinstmarginalen. Sedan år 2022 har avkastningen minskat trendmässigt för att under andra kvartalet i år hamna knappt åtta procentenheter lägre än toppen efter den omedelbara återhämtningen efter pandemin.

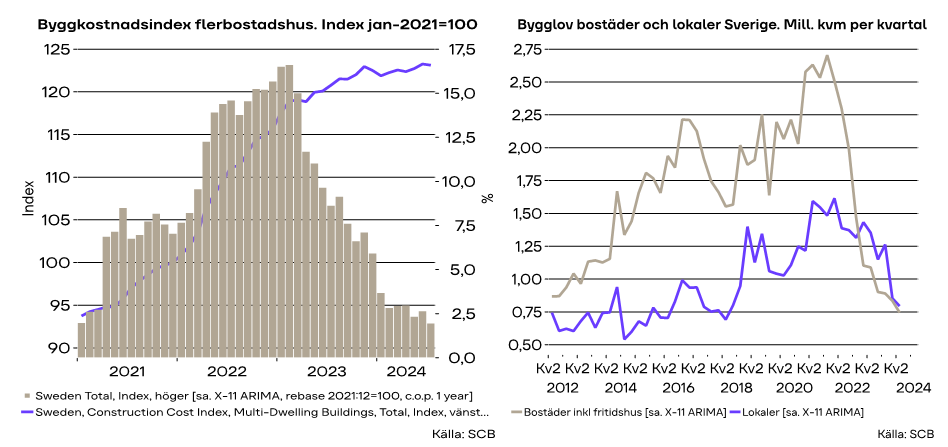

Fortsatt trögt för byggsektorn

Data för bygglov (kvartalsdata) visar ännu ingen återhämtning. För andra kvartalet i år rapporterade SCB att bygglov för bostäder inklusive fritidshus minskade med 31,5 procent i årstakt (säsongsrensat) mätt i antal Kvm. Övrigt byggande minskade med 41,3 procent. En liten ljuspunkt är att nedgången o antal bygglov för bostäder inte är lika omfattande som andra kvartalet förra året eller minus 52,6 procent.

Det kommer ta ytterligare en stund innan byggsektorn kvicknar till. Här väntar vi alltså på att Riksbanken fortsätter justera ner sin styrränta. Det har knappast undgått någon att missa Riksbankens nuvarande retorik eller ”om inflationsutsikterna står sig kan styrräntan sänkas ytterligare två eller tre gånger i år (2024)”. Som extra bonus för byggsektorn har också inflationsboomen för material samt övriga byggkostnader försvunnit. I exemplet kostnadsindex för flerbostadshus har prisökningen avtagit från cirka 15 procent i årstakt första kvartalet förra året till 1,9 procent i juli i år. Botten vad gäller bygglov är antagligen nära botten. Byggsektorns egna förväntningar om byggmarknaden visar på tilltagande optimism enligt Konjunkturinstitutets mätningar.

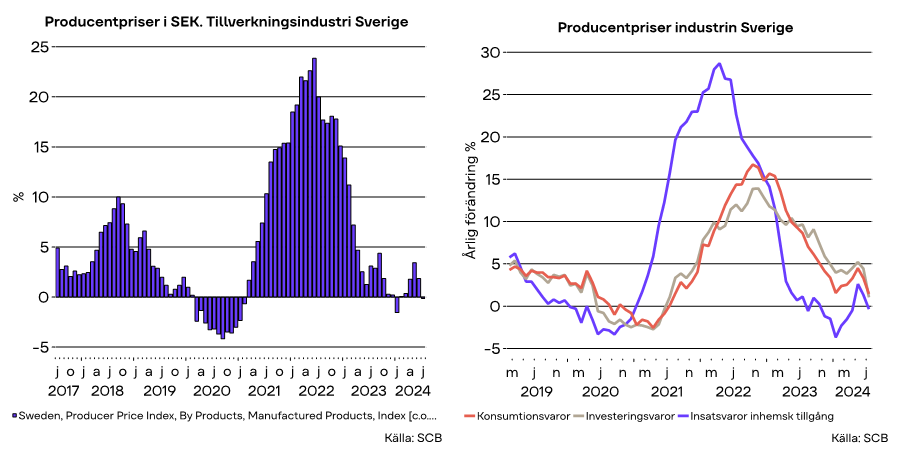

Producentpriser Sverige

Industrins försäljningspriser, producentpriser, minskade i juli med 0,1 procent i årstakt. Inflationsbrasan från 2021–2022 är borta sedan länge. Vi noterade visserligen en tillfällig uppgång under första halvåret i år bland annat betingat av felprissättning på LME-börsen som diskonterade att happy days är här inom kort vilket inte blev fallet. Detta tryckte upp prisindex för insatsvaror som i sin tur smittade av sig något på prisökningar på konsumtions-och investeringsvaror. Priser på insatsvaror som nu återigen minskat har bidragit till begränsad inflationstakt för konsumtions- och investeringsvaror som hamnade på 1,4 respektive 1,1 procent i årstakt i juli. Vart tar inflationstakten för industrin vägen framöver? Det industrin bevittnar är ett internationellt fenomen under internationell konkurrens och prisförloppet är likartad för industrin i EMU och USA. Chocker på internationella råvaror går sällan att bedöma. Däremot vet vi att ekonomisk tillväxt högre än normalt ger boom på råvarupriser och vice versa. Visserligen kan senaste räntejusteringar trycka upp en begränsad efterfrågan framöver och på så sätt ge ett ökat pristryck. Men penningpolitiken har tidigare och under de senaste åren visat att centralbanker tack och lov reagerar vid avvikelser från allmänna inflationsmål.

Sveriges ekonomiska tillstånd

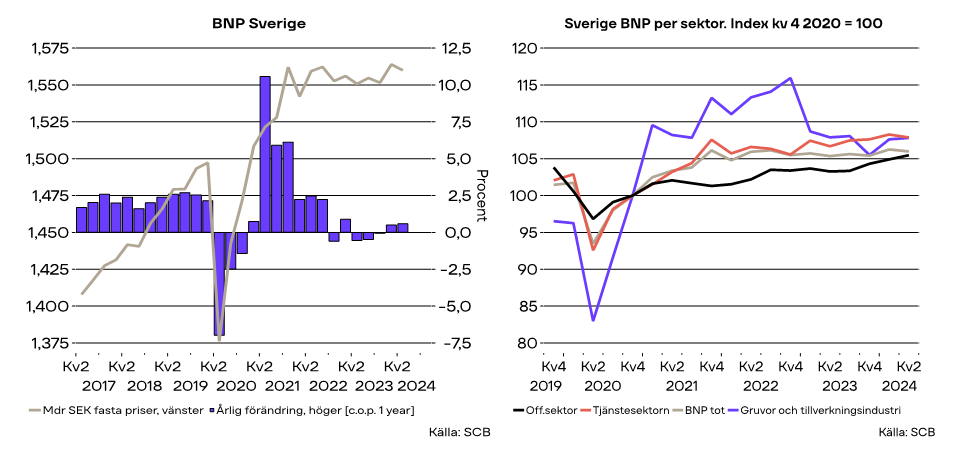

Sveriges ekonomiska tillväxt lämnar övrigt att önska. Efter återhämtningen från pandemin har ekonomisk tillväxt dels varit något volatil, dels medioker. Inflationschocken fick som bekant räntorna att gå i höjden vilket påverkat ekonomisk aktivitet klart negativt. Vi har fått se arbetsmarknaden försvagas med minskad sysselsättning och ökad arbetslöshet i år. Under andra kvartalet i år minskade BNP-tillväxten något jämfört med föregående kvartal. Jämfört med andra kvartalet förra året ökade dock tillväxten med 0,6 procent (kalender och säsongsrensat). Bidraget till tillväxten andra kvartalet kom främst från offentlig sektor. Industrin gick i stort sett sidledes, någon tiondels procentenhet upp från första kvartalet, men +/-0 jämfört med andra kvartalet förra året.

Tjänstesektorn tappade tempo mellan första och andra kvartalet i år och produktionen minskade. Jämfört med andra kvartalet förra året blev det dock lite plus, eller 1,1 procent. Första halvåret innebar en tillväxttakt för Sveriges BNP på 0,6 procent (avrundat). I vår prognos från i juni i år räknade vi med en tillväxt för hela 2024 på en procent. Detta kan bli svårt att nå. Med genomförda räntesänkningar och ytterligare 2-3 st om inflationsutsikterna står sig får vi se fram emot lite bättre fart 2025-2026 i stället.

Fotnot och bonustext:

Företagen som Teknikföretagen hämtat data från i artikeln är Atlas Copco, Alfa Laval, Assa Abloy, Autoliv, Electrolux, Electrolux Prof, Epiroc, Ericsson, Getinge, Hexagon, Husqvarna, Lindab, Nibe, Saab, Sandvik, Scania, SKF, Trelleborg, Volvo AB, Volvo Cars, VBG, Bulten, Fagerhult, Alleima, AQ och Beijer Alma, Alla sifferunderlag är i löpande SEK. Rullande fyra kvartal samt genomsnitt av IB och UB för EK efter skatt. En del företag går ganska bra, andra mediokert och en del dåligt.

Vinstmarginalen för Sveriges Näringsliv gäller SCB data enligt den årliga företagens ekonomi, FEK. 2023 är skattat utifrån den nya kvartalsundersökningen ESK från SCB. I FEK och ESK exkluderas SNI: K,O,T,U (främst bank och finans (K), Off.förvaltning (O) och förvärvsarbetande i hushåll (T)

Med den svengelska benämningen EBITDA menas rörelseresultat före av- och nedskrivningar. Detta påminner om måttet driftsöverskott i nationalräkenskapernas eller produktionsvärde avräknat samtliga personalkostnader och samtliga inköp av varor och tjänster.

För avkastning på totalt eller sysselsatt kapital gäller följande: (Nettoomsättning/Totalt kapital) x (Vinst/Nettoomsättning).

Ska ett företag visa framgång ska balansräkningen bantas och vinstmarginalen stärkas. Detta hände i Sveriges Teknikindustri från mitten av 1980-talet fram till millennieskiftet, något som upphört. Att trimma balansräkningen är inte populärt längre och kapitalomsättningen har trendmässigt minskat.