Fortsatt splittrat i svensk industri

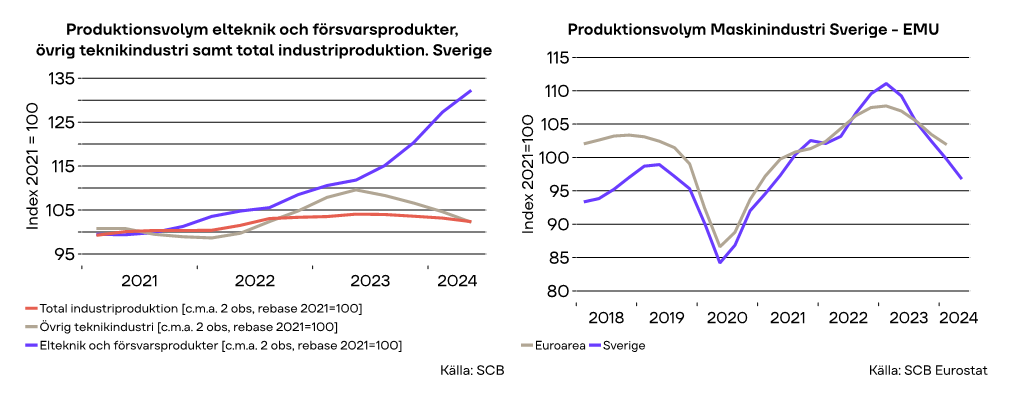

Ekonomiska data som kommit in under sommaren har varit mindre upplyftande. Men det finns positiva undantag. Ser vi till Sveriges industriproduktion minskade produktionsnivån mellan första och andra kvartalet i år. Produktionsnivån andra kvartalet var därmed 2,7 procent lägre än motsvarande kvartal förra året. I teknikindustrin var produktionsnivån hela 5,1 procent lägre. Undantaget i teknikindustri, likt tidigare, är hög efterfrågan för elteknik och försvarsindustri. Produktionsvolymen sammantaget var här hela 21 procent högre än andra kvartalet förra året.

Som noteras i diagrammet härintill började resan mot höga höjder i dessa branscher för dryga två år sedan. Ännu är det inte riktigt stopp, även om det kan dyka upp ett visst mått av resursbrist framöver.

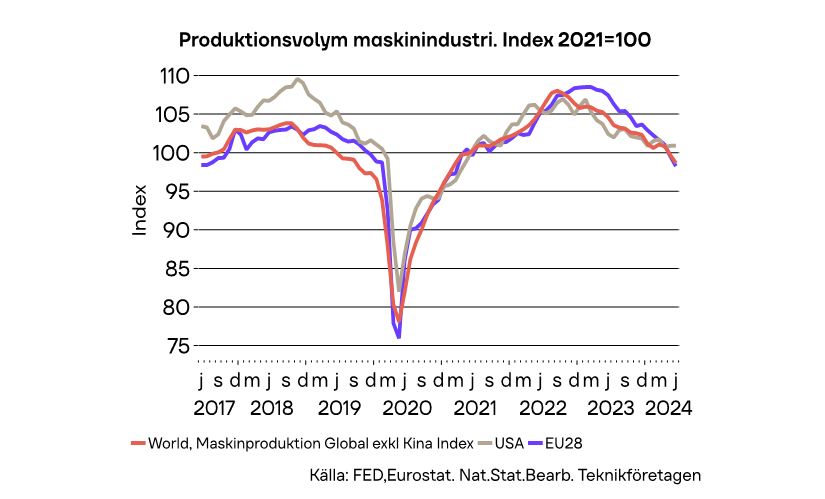

Efterfrågan har börjat svikta sedan en tid tillbaka för den räntekänsliga och cykliska maskinindustrin där produktionsnivån andra kvartalet i år var hela 13 procent lägre än motsvarande kvartal förra året. Här går utvecklingen därmed enligt skolboken. Uppsvinget efter pandemin var omfattande och investeringsviljan hög. Ny produktionsutrustning är nu på plats hos kunderna. Detta kryddat med en klart annorlunda diskonteringsränta än för några år sedan har gjort att uppsvinget är över för denna gång. Senast vi hade en produktionstopp innan 2023 var 2018-2019. Topparna brukar dyka upp vart fjärde till femte år.

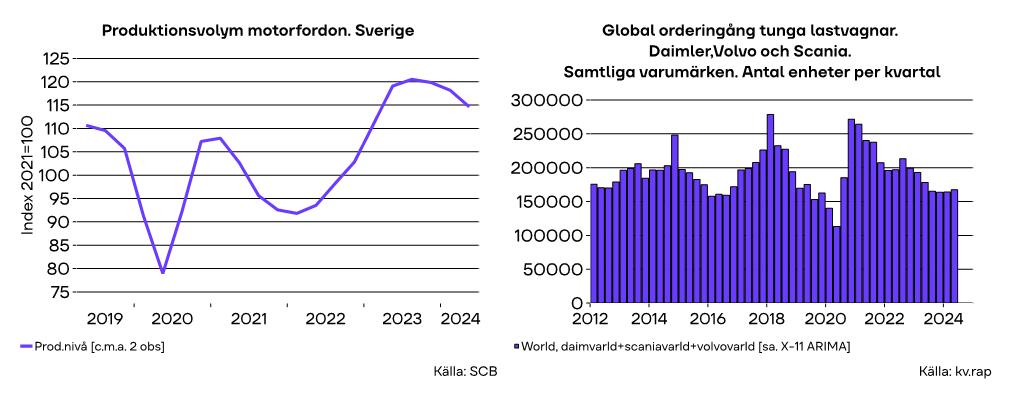

Efter det att leveransstörningar präglade bilden negativt 2021-2022 är uppsvinget för tillverkare av motorfordon över. Det går förvisso ganska bra för tillverkare som lyckats öka andelen batterifordon i sin produktportfölj. Det går trögare för tillverkare av tunga lastvagnar som inte har kommit lika långt i ”batterifiering” som en del tillverkare av fordon för personbefordran. Här vittnar bland annat global orderingång för tre populära tillverkare av tunga fordon eller Volvo, Scania och Daimler att orderläget inte riktigt är som under 2015, 2018 respektive 2021-2022. De senaste fyra kvartalen har deras sammanlagda globala orderingång ramlat ner till ca 165 000 enheter per kvartal.

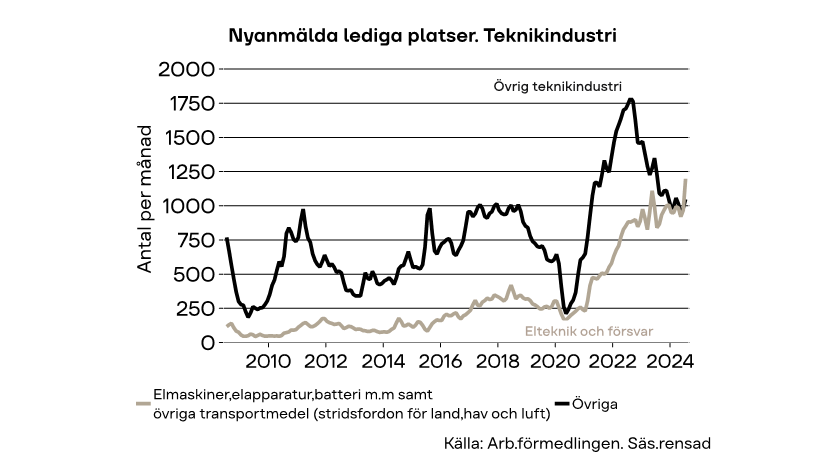

Hög fart i elteknik och försvar noteras även på arbetsmarknaden

Som Teknikföretagen tidigare rapporterat har det sammantagna behovet av arbetskraft i teknikindustri klingat av något. Positivt undantag utgörs som tidigare av elteknik och försvarsprodukter. Arbetsförmedlingens senaste data som sträcker sig till och med juli i år visar en nära nog glödhet arbetsmarknad för dessa två delbranscher. Under juni och juli hoppade antalet nyanmälda lediga platser för de två delbranscherna upp till över 1 000 stycken i genomsnitt per månad (säsongrensat) vilket var fler än alla övriga delbranscher sammantaget i teknikindustri. Av diagrammet nedan är det inte riktigt de nivåer som noterats tidigare, det har i stället handlat om ett hundratal i genomsnitt per månad. För övrig teknikindustri vars produktionsnivå lämnar övrigt att önska har toppen vad gäller lediga platser passerats för länge sedan.

Inflationstrycket dämpas

Inflationstakten i Sverige i juli enligt KPIF exklusive energi hamnade på 2,2 procent. Årstakten för KPIF inklusive energi uppgick till 1,7 procent och hamnade därmed under inflationsmålet för andra månaden i rad.

Utvecklingen av inflationen i USA och Sverige påminner om varandra. Inflationstakten för tjänster uppgick till 4,4 procent i Sverige och 4,9 procent i USA i juli. Visserligen har takten växlat ned, men den är fortfarande relativt hög. För Sveriges vidkommande ökade KPI för tjänster med 2,0 procent i genomsnitt per år under perioden 2015 till det att pandemin slog till vårvintern 2020. Rensar vi KPI för tjänster från inverkan av bostadskonsumtion ligger inflationstakten lägre eller på 3,3 procent i juli att jämföra mot genomsnittet 2015-2020 kv1 som även det uppgick till 2,0 procent. Det kommer antagligen ta ytterligare en stund innan inflationstakten för tjänster ramlar ner ytterligare något.

KPI för varor enligt Riksbankens klassifikation låg på +/-0 procent i juli i årstakt i Sverige. I USA fortsätter deflationen för varor exklusive energi och livsmedel, årstakten var -1,7 procent i juli vilket också var fallet i maj och juni.

Tisdag den 20/8 kommer Riksbanken med räntebesked. I senaste bedömningen från juni i år kunde vi läsa att ”om inflationsutsikterna står sig kan räntan sänkas två eller tre gånger innevarande halvår” (andra halvåret). En procentenhet per gång är att önska för mycket. Signalen i sig är det viktigaste.

Trevligt för Riksbanken var också månadsmätningen för inflationsförväntningar som presenterades i torsdags (15/8). Väl förankrade runt inflationsmålet för att fatta sig kort. I akademisk ekonomisk teori är detta av stor vikt.

I Euroområdet har inflationen överraskat på uppsidan och uppgick till 2,6 procent i juli, vilket var något högre än föregående månad. I juli höll ECB styrräntan oförändrad och skrev mellan raderna att penningpolitiken ska hållas tillräckligt restriktiv för att nå inflationsmålet som med lite tur och enligt skattningar i kalkylarken inte bedöms bli uppnådd förrän under 2025. Trots det är en räntesänkning i september trolig.

Norge är vanligtvis vår enskilt största exportmarknad och Sverige är vanligtvis Norges största exportmarknad. Norge importerar exportprodukter från Sverige för 36 000 kr per invånare och år, Kinas invånare för en femtiolapp.

Norge har haft ett inflationsförlopp likt övriga jämförbara länder. Inflationstakten för KPI exklusive energi toppade på 7,1 procent i juni förra året för att därefter falla tillbaka till 3,3 procent i juli i år. Vid centralbankens, Norges Bank, räntemöte i juni noterades att ”styrningsrenten blev oförändrad 4,5 procent och trolig holdes på dette nivået en god stund fremover”. Då hade banken inflationsutfallet till och med maj i år som då var 4,0 procent. Nu är bilden lite annorlunda men banken behöll retoriken från i juni vid räntemötet i torsdags (15/8).

”… dersom renten settes ned for tidlig, kan prisveksten bli liggende over målet for lenge. På den annen side kan en for høy rente bremse økonomien mer enn nødvendig”. ” Komiteens vurdering er at det trolig er behov for å holde renten oppe en god stund fremover for å få prisveksten ned til målet innen rimelig tid”. Det kommer räntesänkningar i Norge också, men här letar man efter rätt timing.

Segt även internationellt

I diagrammet ovan för produktionsutvecklingen i maskinindustrin i Sverige visas också produktionsutvecklingen för motsvarande delbransch i Euroområdet. Som noteras är det cykliska förloppet i stort sett identiskt. Global penningpolitik har med få undantag varit tämligen likartad och tryckt upp räntenivåerna. Genom internationell handel hänger världen ihop och de cykliska förloppen blir likartade.

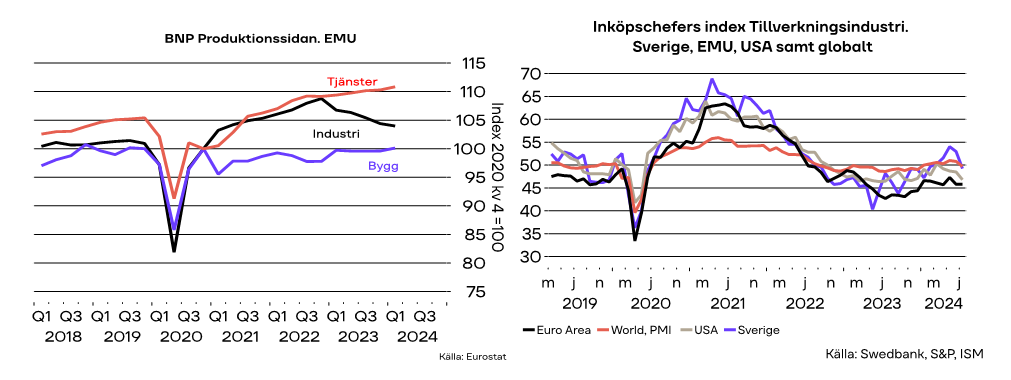

Tillväxten var dock något starkare än förväntat i euroområdet och BNP växte med 0,3 procent andra kvartalet i år jämfört med närmast föregående. Samtidigt spretar det i euroområdet och medan till exempel tillväxten i Spanien det andra kvartalet låg på ca 0,8 procent så sjönk BNP i Tyskland med 0,1 procent jämfört med föregående kvartal. Tyskland har haft svårt att få i gång ekonomin sedan en lång tid tillbaka. Ser vi till euroområdet sammantaget är det enkom tjänstesektorn som bidrar till den magra tillväxten. Industriproduktionen har minskat sedan årsskiftet 2022-2023 och byggsektorn som påverkats av ränteuppgången går sidledes.

Global industriproduktion ökade preliminärt med 2,0 procent i årstakt under andra kvartalet i år. Därmed rullar tillväxten på något lägre än preliminära siffror för global BNP, eller ca 2,5 procent. Exkluderar vi Kina är det lägre fart i global industriproduktion, preliminärt blev årstillväxten andra kvartalet då 0,6 procent. Enligt officiella tveksamma siffror bidrar således Kina till global tillväxttakt. Bland övriga små eller medelstora industriländer bidrar även Brasilien, Indien och Sydkorea positivt. Industriproduktionen minskade i EU och Japan men ökade marginellt i USA andra kvartalet i år i årstakt. Som vi räknat med tidigare kommer industriproduktionen minska i EU och Japan i år samt visa nolltillväxt i USA. När ränteläget nu förväntas justeras ned i USA framöver och nedjusteringarna som påbörjats i Sverige och Euroområdet bedöms fortsätta, kommer tillväxten i global BNP och global industriproduktion kvickna till om några kvartal men framför allt under 2026.

I USA har arbetsmarknaden försvagats under sommaren och arbetslösheten steg oväntat till 4,3 procent i juli. Sedan årsskiftet har man sett att antalet lediga jobb minskat i hög omfattning men att arbetslösheten varit stabil. Det finns skäl att tro att ytterligare försvagningar av arbetsmarknaden nu kommer materialiseras i ökad arbetslöshet. De svagare utsikterna på arbetsmarknaden har gjort att flera bedömare pekar på en ökad risk för en kommande recession i USA. Dessutom har inflationen överraskat på nedsidan. En räntesänkning från FED i september är därför klart mer sannolik än innan sommaren. Den amerikanska tillväxten var dock något starkare än förväntat och BNP växte med ca 0,7 procent i kvartalstakt det andra kvartalet (3,1 procent jämfört med motsvarande period i fjol).

Tillväxten i USA är främst är driven av offentliga investeringar, +9,7 procent i årstakt andra kvartalet, samt i någon mån privata investeringar, särskilt massiva industrisatsningar. Investeringar i industrin vad gäller structures and buildings ökade med hela 23,9 procent i årstakt andra kvartalet. Förvisso en nedväxling sedan den inledande fasen, men EU och Sverige är inte i närheten av dessa siffror. Tillväxten i hushållens konsumtion av tjänster ökar klart högre än årliga genomsnittet 2014-2019 det vill säga innan pandemin slog till. Mycket talar för att tillväxten i amerikansk ekonomi växlar ner till något mer normala +0,4-0,5 procent i genomsnitt per kvartal framöver.

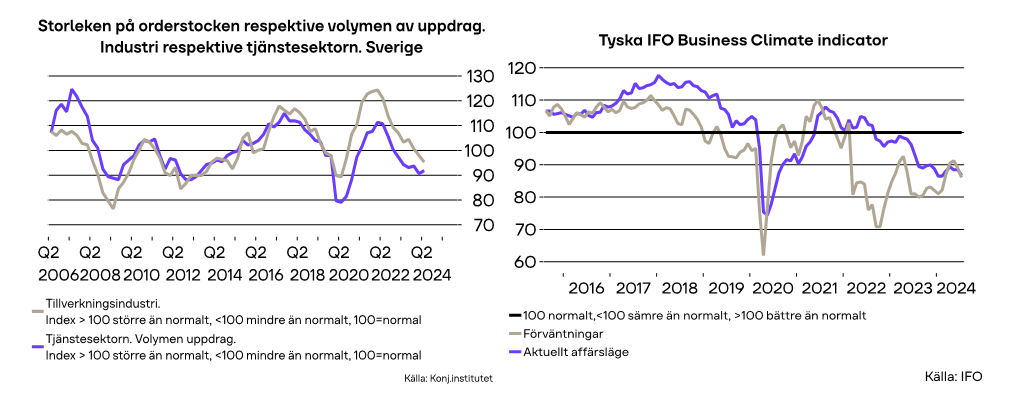

Kvalitativa indikatorer

Kvalitativa konjunkturindikatorer har också varit mindre upplyftande. Konjunkturinstitutets undersökning för andra kvartalet i år visar att industriföretagens bedömning av storleken på orderstocken respektive volymen av uppdrag för tjänstesektorn ligger kvar under normalindex 100. Sverige är fortfarande inne i en lågkonjunktur enligt hårda data och det återspeglas också i kvalitativa konjunkturindikatorer.

Tyska IFO-index har visat ett svagt utfall de senaste två åren. Det har inte hänt mycket de senaste månaderna. Pessimismen kvarstår. Förväntat affärsläge som förbättrades något under inledningen av 2024 har återigen vikt ner.

Inköpschefers index, en populär mätare av stämningsläget i industrin, har tragglat sig uppåt från bottennivåerna förra sommaren. I juli ligger dock index i USA, EMU och Sverige lägre än normalindex 50. För industrin i Sverige har tidigare halvoptimism enligt detta index i april, maj och juni försämrats i juli, förvisso en svårtolkad månad trots metoder att justera för säsong.

Fotnot

Det finns en hel portfölj av inflationsmått. I Sverige tittar vi vanligtvis på KPI och KPIF. KPI (totalindex) används i många indexerade affärsavtal. KPIF exkluderar effekter från centralbankens räntesättning (man använder fast ränta). I USA vurmar man för KPI exklusive livsmedel och energi. EU har också ett harmoniserat mått, HICP, för att kunna jämföra inflationsutvecklingen mellan medlemsländerna. Utvecklingen för HICP och KPI för Sverige kan emellanåt skilja sig något. Med år 2005 som basår var dock index i juli 2024 för dem båda i stort sett exakt densamma eller 148,3 HICP och 148,4 KPI.

Antalet anställa i elteknik och försvarsindustri utgör cirka 15 procent av samtliga anställda i teknikindustrin. Försvarsindustrin i denna analys utgörs av stridsfordon för luft,hav och land. På grund av sekretesskäl kan inte analysen bli fullständig.