Om de hade publicerat en räntebana hade man kanske sett en viss nedrevidering framöver. Eller tror de inte på stabens prognos? Eller så är det för att stabens prognos faktiskt bygger på lite gammal data? Vilket ECB-rådet såklart vet när de fattar beslutet. BNP-tillväxten blev inte 0,6 procent utan snarare en procent under 2023. ECB noterar också att stoppdatumet för beräkningarna kan göra att data inte stämmer överens med senaste statistiken i Eurostat.

I stället lyftes att det inhemska pristrycket är fortsatt högt trots att inflationen sjunkit sedan förra mötet och att detta delvis beror på en stark löneökning. ECB har stort fokus på detta och det är såklart viktigt. Men det borde inte främst vägleda ECB om de inte bytt målvariabel.

En del självklara saker nämndes också, som att ECB skulle ha mer information om det ekonomiska läget i juni jämfört med i april. Oklart om någon trodde något annat. En annan självklarhet var att ECB:s räntebeslut kommer att baseras på hur bedömningen av inflationsutsikterna påverkas av nya ekonomiska och finansiella data samt hur effektiv penningpolitisk bedöms vara. Låter som vanligt centralbanksarbete.

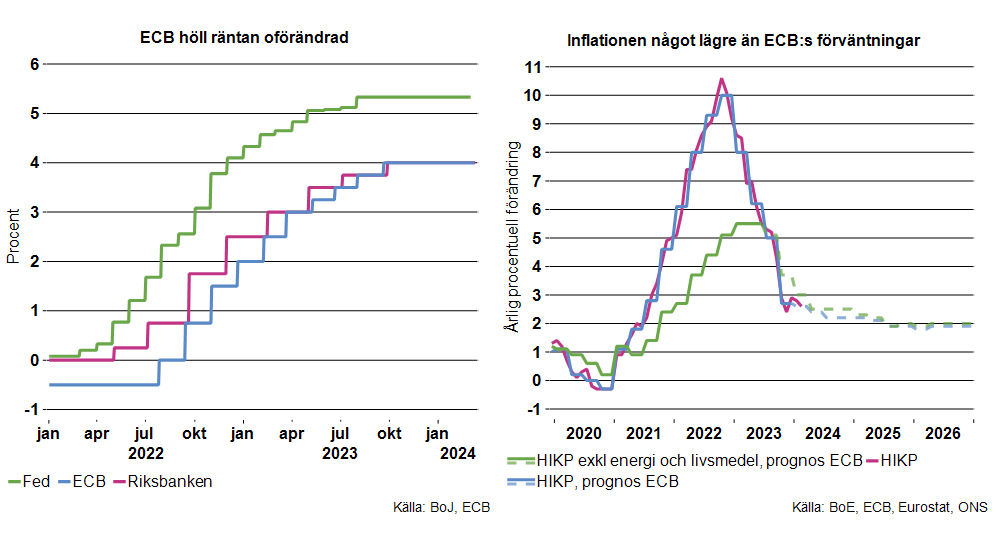

Hur ser då prognosen ut? Liksom tidigare väntas inflationen falla tillbaka och i sommar ligga marginellt över inflationsmålet på två procent. BNP-tillväxten väntas ligga runt en halv procent i år för att därefter stiga gradvis. Fallande inflation förklaras av att räntorna har höjts. Och den stigande BNP-tillväxten med att inflationen faller och att global tillväxt stiger.

Prognosen bygger bland annat på ett ”tekniskt” antagande om räntor baserat på marknadsförväntningar. Nu antas att korta räntor är en procentenhet lägre under 2025 jämfört med i år. Detta bör också bidra till återhämtningen. Jämfört med sist antas räntorna vara några tiondelar lägre. Låter som att det inte blir någon räntesänkning i närtid.

Några ljusglimtar i ny BNP-data men svagt för tillverkningsindustrin

I fredags kom sedan mer detaljerad statistik över den realekonomiska utvecklingen i eurozonen under fjärde kvartalet förra året. Som ECB konstaterade är dessa data en viktig pusselbit i inflationspusslet.

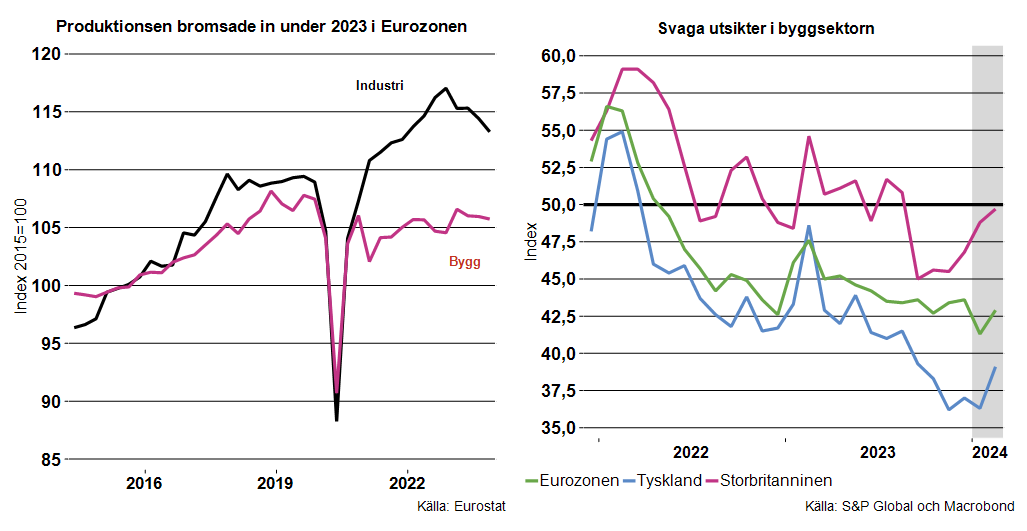

Utvecklingen av BNP visar en tydlig samvariation med omläggningen av penningpolitiken åt det strama hållet och möjligtvis även utvecklingen av geopolitiken. Sedan mitten av 2022 har BNP i princip rört sig sidledes liksom privat konsumtion och totala investeringar. Exporten har minskat liksom importen (se figur nedan till vänster). Tittar man närmare på utvecklingen av investeringarna är det liksom i andra länder byggandet som har drabbats mest. Immateriella investeringar och investeringar i maskiner med mera har däremot ökat (se figur nedan till höger). Det är möjligt att ränteeffekten för dessa kommer senare och att det också är ett uttryck för att vissa delar av exempelvis industrin ser mer positivt på framtiden. Samtidigt som penningpolitiken vill bromsa finns stort fokus på investeringar kopplat till klimatutmaningarna och det geopolitiska läget.

Den nya statistiken för fjärde kvartalet visar att den svaga utvecklingen av BNP under kvartalet kan kopplas till att privat konsumtion stod och stampade liksom exporten. Positivt var dock att exporten inte fortsatte att falla tillbaka. Importen däremot steg mellan kvartal tre och fyra, säsongsrensat och kalenderjusterat, med drygt en halv procent. Det som vägde upp var att investeringarna steg med en procentenhet. Som framgår i figuren nedan till höger blev det en kraftig ökning i immateriella investeringar. Det är inte helt ovanligt att dessa hoppar upp kraftigt när ett bolag får in en stor order. Det är därför heller inte helt ovanligt att serien faller tillbaka kvartalet efter. Kanske något som ECB tog intryck av.

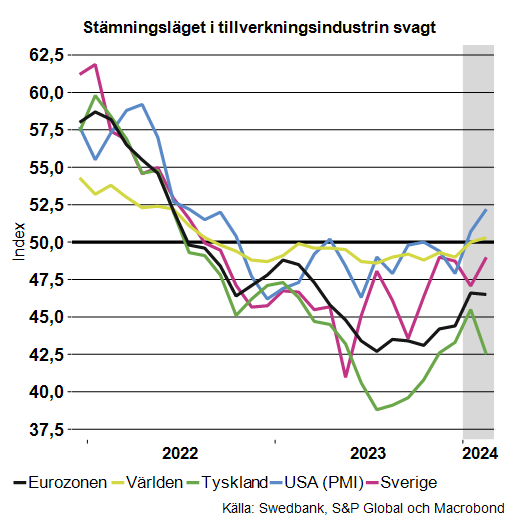

Tittar man på produktionsdata ser man också att byggindustrin fortsätter att gå svagt. Produktionen i byggsektorn backade både andra, tredje och fjärde kvartalet. Olika indikatorer som PMI för januari och februari tyder dessutom på fortsatt svagt läge i byggsektorn under inledningen av detta år.

Tillverkningsindustrin i eurozonen backade under 2023 och var fjärde kvartalet drygt tre procent lägre än i slutet av 2022. Mellan tredje och fjärde kvartalet var fallet en procent. Även här tyder PMI på en fortsatt svag utveckling under 2024. I Eurozonen har pessimismen under 2024 minskat ytterligare i tillverkningsindustrin, men fortfarande ligger dock nivåerna tydligt under 50 vilket signalerar fall i produktionen, eller möjligtvis lägre tillväxt än potentiellt/normalt.[1] I Tyskland backade PMI tillbaka igen i februari.

Höga räntor och inflation samt ett svagt stämningsläge bidrog till en svag utveckling under 2023. Inflationen har nu kommit ned vilket bidrar till stigande realinkomster. Det tillsammans med förväntningar om och slutligen faktiska räntesänkningar bör gradvis bidra till ökad ekonomiska aktiviteten. I vår senaste prognos var bedömningen att tillväxten i eurozonen i år skulle bli ungefär som under 2023, knappt en procent. Det verkar inte vara en helt orimlig prognos. Men vi återkommer om detta - längre fram – för då har vi mer information…

[1] Se veckobrev Veckans PMI-skörd: metkroken rostade av! (teknikforetagen.se)