Denna vecka har det kommit in en del ny statistik över den realekonomiska utvecklingen. Bland annat publicerades preliminära nationalräkenskaper för fjärde kvartalet i USA samt en mängd indikatorer däribland inköpschefsindex (PMI) för Eurozonen och USA. Vi har också fått besked av ECB hur de ser på situationen och vad de anser att utvecklingen motiverar för penningpolitisk respons.

Den nya informationen indikerar att det blev en stark ekonomisk utveckling i USA i slutet av 2023 och det finns även signaler om att januari inte heller blir så dålig. I nästa vecka är det penningpolitiskt beslut i USA. Möjligtvis minskar den senaste statistiken sannolikheten för en snabb räntenedgång under 2024.

ECB valde i veckan att ligga still med räntan och budskapet var att ny information var i linje med förväntan – inget vidare drag. Svaga PMI-data för tjänste- och byggsektorn liksom i tillverkningsindustrin (trots en fortsatt återhämtning i januari) var därmed väntat. Några nya signaler om framtida räntebeslut kom det inte.

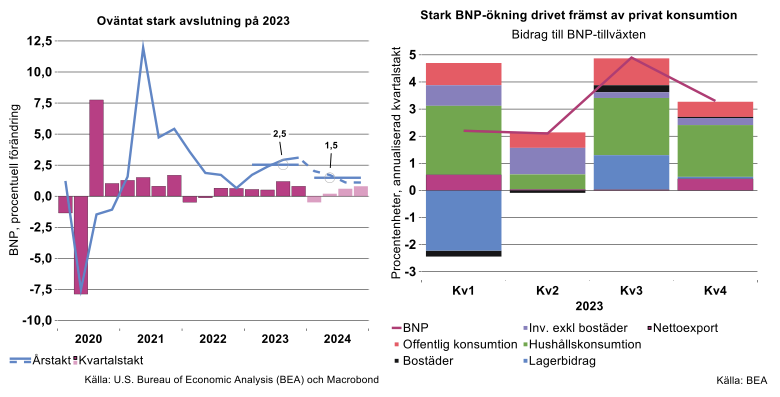

USA avlutade 2023 hyfsat starkt

För USA har det alltså kommit in preliminära BNP-data för avslutningen av 2023. I slutet av februari kommer sedan nya, uppdaterade estimat. Data visade på en annualiserad kvartalsökning i BNP på 3,3 procent under fjärde kvartalet (se figur nedan till höger). Hushållens konsumtion bidrog mest till uppgången. Men även offentlig konsumtion, (netto)exporten och investeringarna bidrog positivt. Alltså en hyfsad god utveckling både i inhemsk efterfrågan och även för exporten.

Vi har därmed även preliminära siffror för hela 2023, vilka indikerar en ökning i BNP på 2,5 procent. Detta är i linje med den bedömning Industriekonomerna gjorde i november, även om kvartalstakten fjärde kvartalet kom in oväntat starkt. Den positiva avslutningen på året innebär ett överhäng till 2024, alltså att startpunkten för 2024 är på en högre nivå. Vid oförändrad kvartalsprognos för 2024 hamnar årstakten i år på 1,5 att jämföra med prognosen i november på runt en procent (se figur nedan till vänster). Lite starkare alltså men något lägre än vår bedömning av USA:s potentiella BNP-tillväxt – trendtillväxten.

Redan i november konstaterade vi att USA:s ekonomi hade utvecklats överraskande starkt under 2023, med betydligt högre tillväxttakt i genomsnitt än vad såväl konsensus som Industriekonomerna hade räknat med. Efter ett mediokert första halvår studsade BNP upp rejält under tredje kvartalet. Skälet då var att USA:s hushåll drabbades av köphysteri under sommaren. Att hushållen ville gå på krogen och spendera på diverse andra nöjen var inte överraskande, men att hushållen spenderade så mycket på varaktiga konsumtionsvaror var inte väntat. Bedömningen var att konsumtionen skulle bromsa in tydligt under framförallt 2024 drivet av en måttlig utveckling för realinkomster, en stigande sparkvot och stora ränteutgifter. Än ser vi alltså inga tydliga tecken på det utan konsumtionen ökar brett. Att PMI för tjänstesektorn i januari visar på tillväxt och ett allt bättre stämningsläge indikerar att den hyfsade utvecklingen i den delen av ekonomin fortsätter. Det är möjligt att det är förväntningar om lättnader i den ekonomiska politiken som driver på konsumtionen. Lägre marknadsräntor har samtidigt bidragit till mer expansiva monetära förhållanden. Eller kanske presidentkampanjernas predikningar om bättre tider? Det är även möjligt att ett positivt räntenetto spelat roll, vilket inte är fallet i Sverige och en del andra länder i Europa. Visst är det så att amerikanska hushåll påverkats negativt av högre räntenivåer och räntenettot har försämrats. Men det innebär även en högre avkastning för de som sparar, och räntenettot är alltså positivt i USA.

Sannolikt innebär den nya informationen att Fed signalerar att det för närvarande inte finns utrymme för en snabb räntenedgång. Vår syn är fortsatt att det sker en inbromsning i år och att inflationstrycket fortsätter att avta. Därmed kommer räntesänkningar, men sannolikt inte i närtid.

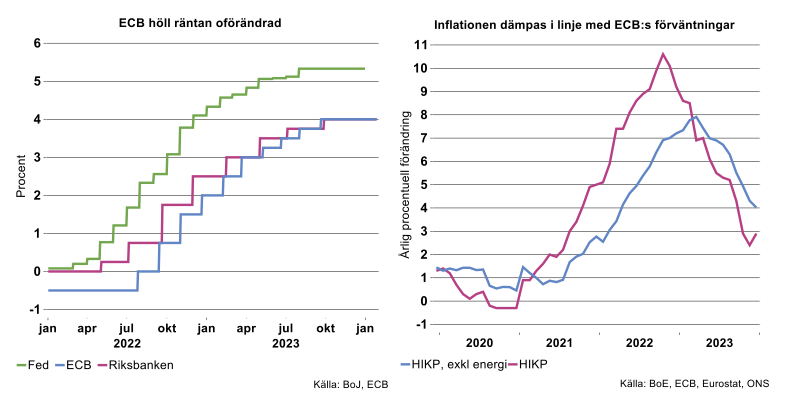

ECB ligger still

En centralbank som redan har haft ett penningpolitiskt möte i år är ECB som i torsdags beslutade att hålla räntan oförändrad. Deras bedömning var att ny information i stort bekräftat tidigare syn på den framtida ekonomiska utvecklingen, vilket är en svag utveckling på kort sikt och fallande inflation. Några signaler om kommande räntesänkningar fanns inte i pressmeddelandet, utan det var lite svävande formuleringar som tidigare. På fråga konstaterades att det var för tidigt att på det penningpolitiska mötet diskutera räntesänkningar. Att tala om det med journalister i Davos fungerade dock, och då talades det om en möjlig räntesänkning i sommar.

I nästa vecka får vi en första indikation på hur BNP utvecklades i eurozonen under fjärde kvartalet. Det kommer även ett första estimat på inflationsutfallet för januari i eurozonen. Borde kanske ha inväntat den informationen innan beslutet togs. Återstår att se om även den informationen ligger i linje med förväntningarna.

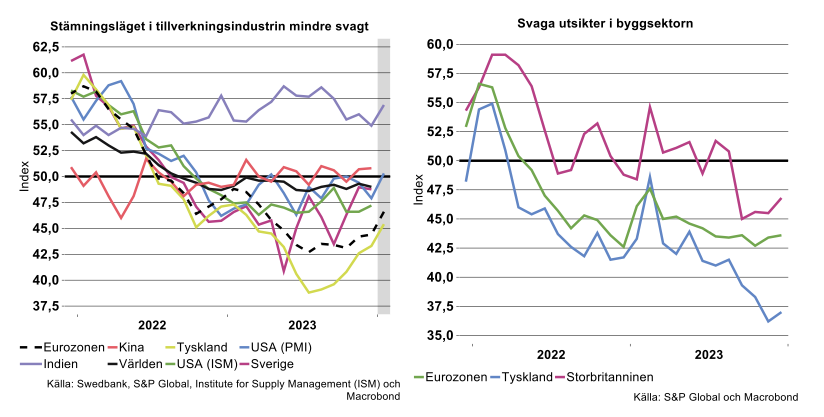

Lite mindre negativt i tillverkningsindustrin enligt PMI för januari

Som Industriekonomerna konstaterade för knappt ett år sedan stabiliserades stämningsläget inom den globala tillverkningsindustrin under inledningen av 2023 efter att ha fallit rejält i många länder i början av 2022 (se figur nedan till vänster). Tittar man på utvecklingen under 2022 i enskilda länder och områden var fallet som störst och stämningsläget som lägst i Sverige, Tyskland och Eurozonen i bilden nedan. Det var också i dessa länder den största återhämtningen skedde under 2023. Det globala inköpschefsindex (PMI) vände däremot ner något under 2023 och rörde sig sedan sidledes på en nivå under 50.

I veckan kom preliminära data för januari för en del länder. I Eurozonen och Tyskland har pessimismen minskat ytterligare i tillverkningsindustrin. Fortfarande ligger dock nivåerna tydligt under 50 vilket signalerar fall i produktionen, eller möjligtvis lägre tillväxt än potentiellt/normalt.[1] Även i USA steg PMI som precis kravlade sig över 50-strecket. I nästa vecka kommer ny data på USA:s egna mått på stämningsläget, ISM, som legat lägre än PMI under 2023. Återstår att se om den också indikerar ett förbättrat stämningsläge.

Hur ska man då tolka den nya statistiken? Industriekonomerna konstaterar liksom tidigare att man inte ska övertolka månatliga rörelser i PMI, det finns alltid en betydande volatilitet i serierna. Men utvecklingen under senare tid och mellan länder är likartad och mönstret visar på mindre svaga utsikter i tillverknings-industrin. Vill man leta efter grundläggande faktorer som kan ha påverkat stämningsläget åt det mindre negativa hållet skulle det kunna vara förväntningar om lättnader av penningpolitiken kopplat till att inflationen fortsätter ned, liksom de lägre marknadsräntorna. Lägre inflation ger även utrymme för finanspolitiken att bli mer expansiv. Att vi under vintern inte fått se snabbt stigande elpriser och att elmarknaden stabiliserades under 2023 kan ju också ha bidragit.[2] Delar av industrin kan också se fördelar i det ökade intresset för att bygga upp försvarsindustrierna – där tillverkningsindustrin är en central leverantör.

Trots förbättringen för tillverkningsindustrin så pekar PMI-data mot en fortsatt svag industrikonjunktur under våren 2024 i Tyskland, Eurozonen och till viss del även i USA. Vändningen upp kan tolkas som att industrin sammantaget går mot mjuklandning. Tittar man på stämningsläget i tjänstesektorn och byggsektorn är det dock fortsatt svagt i Tyskland och Eurozonen. Endast ett mindre hack upp skedde i januari.

[1] Se veckobrev Veckans PMI-skörd: metkroken rostade av! (teknikforetagen.se)

[2] Se veckobrev Kylan påverkar elmarknaden som sammantaget stabiliserades under 2023 (teknikforetagen.se)