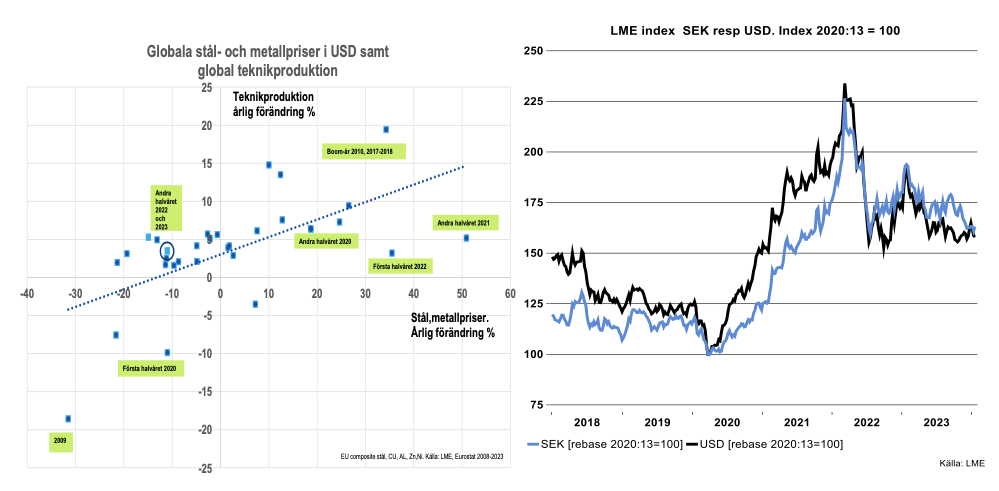

Det sammantagna prisindexet för metaller handlade på LME i London ökade från index 100 vecka 13 år 2020 till index 150 vecka 52 samma år. Men det stannade inte där utan ökade till index 234 vecka tio efter det att Ryssland invaderade Ukraina. Vi kunde notera likartade remarkabla prisuppgångar på många andra råvaror som stål och jordbruksvaror.

I takt med att leveranskedjor kom i gång lite bättre och som följd av Centralbankernas räntepolitik har tidigare höga prisnivåer på många insatsvaror minskat ganska rejält. Det var en lite blipp upp i priser för många råvaror under första kvartalet förra året när Kinas ekonomi kom i gång inledningsvis. Men då Kinas ekonomi därefter tappat tempo har också priser på rå- och insatsvaror fallit tillbaka eller varit relativt stabila. Kina är utan någon större konkurrens den enskilt största förbrukaren av flertalet råvaror och ekonomisk aktivitet i Kina påverkar världsmarknadspriser.

Hög import påverkar – Long road to China

Tillverkning av insatsvaror utgör 45 procent av Sveriges industri. En skattning utifrån en speciell statistisk indelning visar att nettoomsättningen för Sveriges insatsvaruindustri uppgår till ca 900 Mdr producerat av 8 800 företag där 8 050 stycken har färre än 50 anställda. Exporten uppgår till 625 Mdr, kvarstår således 275 Mdr för marknaden i Sverige. Därutöver tillkommer import på 500 Mdr. Importen utgör således merparten av förbrukningen eller så kallade inhemsk tillgång.

Övriga medlemmar i EU samt Norge levererar merparten av importen av insatsvaror eller 74,9 procent av totalen. Kina gör sig icke så stort besvär. Värdet av det Sverige importerar från Öst-EU är 2,67 ggr högre än från Kina. Motsvarande siffra var 2,1 år 2010 och betydelsen av Öst-EU har således ökat då inte minst närhet och transportkostnader spelar in. Enskilt största leverantörsland är Tyskland (baskemikalier, plast, gummi och fordonskomponenter), följt av Norge (särskilt Alu), Finland (hög koncernintern handel av stål och metaller) och Nederländerna.

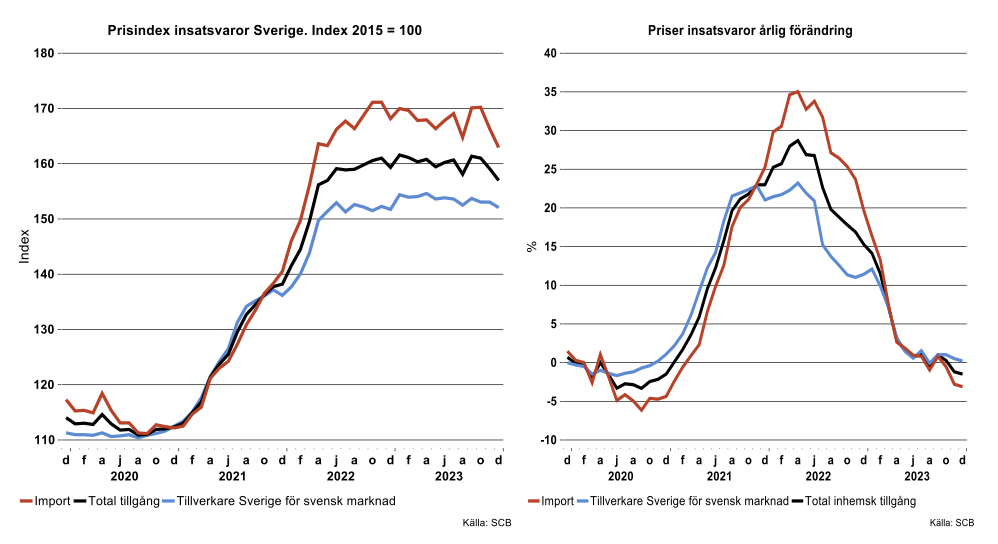

Som noteras i diagrammet härintill har prisindex på insatsvaror från producenter i Sverige för marknaden i Sverige i stort sett gått sidledes under 2023. Index minskade dock något mellan november och december förra året. Importpriserna har hoppat lite upp och ned under 2023 beroende på hur växelkursen utvecklats. Sverige har haft tur under hösten och tidig vinter då kronan stärkts vilket inneburit att priserna på importerade insatsvaror räknat i SEK har minskat. Då importen av insatsvaror utgör en så pass stor andel av inhemsk förbrukning är stark växelkurs av betydelse.

Om vi leker med tanken att kronan stärks med tio procent under 2024 allt annat lika och tillverkare av insatsvaror i Sverige tvingas följa med blir det extra trevligt för sluttillverkare. Tyvärr har dock kronan försvagats under januari, förhoppningsvis är detta bara ett gupp på vägen mot en fortsatt förstärkning. I övrigt så drivs insatsvarupriser av global ekonomisk aktivitet. När det exempelvis är full fart i global teknikindustri är det rejäla prisökningar på stål och många metaller och vice versa. Global ekonomisk tillväxt och global aktivitet i industrin är lägre än normalt för tillfället och håller därmed tillbaka tendenser till accelererande rå-och insatsvarupriser. När centralbankerna lättar på penningpolitiken, gud förbjude allt för tidigt, blir det som vanligt ett race upp i råvarupriser.

Inflationsbubblan borta för industrin sammantaget

För industrin sammantaget har prisnivån minskat något mellan september och december förra året. I december förra året ökade insatsvarupriserna med 0,2 procent jämfört med december 2022 och den tidigare inflationsbubblan är borta. I genomsnitt ökade dock industrins producentpriser med 4,0 procent 2023, ner från hemska 19 procent år 2022. Likartat förlopp noteras även för exempelvis industrin i Tyskland. Här visade producentpriserna i stort sett nolltakt eller -0,1 procent i december 2023 för att vara exakt. I genomsnitt ökade producentpriserna i Tyskland med 15,1 procent år 2022 för att växla ner till 3,3 procent förra året.

Vad är en insatsvara?

Den statistiska indelning vi använt oss av är den EU harmoniserade MIG-indelningen, där produktionen främst indelas i insatsvaror, investeringsvaror och konsumtionsvaror. Den är inte helt vattentät och Teknikföretagen har gjort en del justeringar vad gäller fordonskomponenter. Produkterna som tillverkas i insatsvaruindustrin hamnar till största del i en investerings- eller konsumtionsvara. Exempel på insatsvaror kan vara järn- och metallmalmer, stål, metaller, baskemikalier, plast-och gummivaror, trävaror, pappersmassa, vidareförädlade stål- och metallvaror, elektronikkomponenter med mera. Justeringar för maskinkomponenter som kullager eller andra mekaniska komponenter borde ingå i MIG-indelningen, men detta är inte fallet i kalkylerna ovan. Andelar och värden för import och export samt nettoomsättning är därför något underskattat. Som följd av att officiella data för nettoomsättning för 2022 saknas har vi använt data för år 2021.

Import/export av insatsvaror är precis som för alla andra varor också föremål för re-import/re-export, vilket innebär att varor flödar in eller ut ur ett land utan att vara föremål för produktion. Övriga buggar i sifferunderlag utgörs av import från Nederländerna. Importen härifrån och egentligen oavsett vilken varuimport vi än tittar på är påverkade av Rotterdameffekten, alltså omfattande containerhantering från tredje land. Med Öst-EU menas Bulgarien, Estland, Lettland, Litauen, Polen, Rumänien, Slovakien, Slovenien, Kroatien, Tjeckien och Ungern.