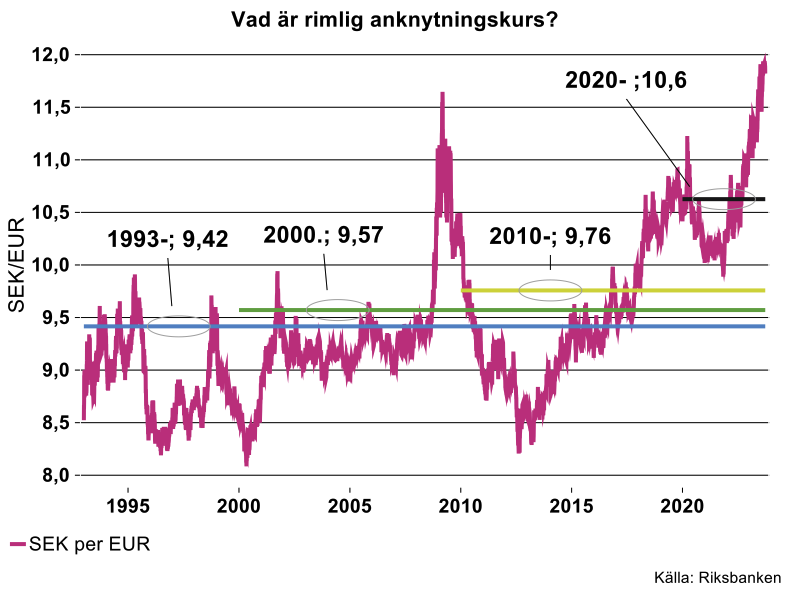

Huvudskälet till det nyvaknade intresset är helt klart de senaste årens kraftiga och utdragna kronförsvagning som inleddes i november 2021: nästan 15 procent försvagning mot euron till dags dato (se bilden nedan).

Fokus för denna artikel är dock inte vilka faktorer som har drivit kronkursen under de 31 år som gått sedan den fasta växelkursregimen kollapsade, den frågan behandlades utförligt i Industriekonomernas nyhetsbrev den 8/9. Här är istället ämnet hur den svenska ekonomin har klarat sig sedan Eurozonen inrättades och efter att folkomröstningen 2003 resulterade i ett ”nej” till svenskt medlemskap.

Frågan om Sveriges förhållande till Eurozonen är komplex. I denna text fokuserar vi enbart på de ekonomiska argumenten för och emot svenskt medlemskap i Eurozonen.

- Huvudargumentet för att stå utanför Eurozonen är att Sverige då kan behålla en centralbank med möjlighet att bedriva en penningpolitik baserad på strikt svenska förutsättningar.

- Argument för att överge kronan har exempelvis varit att

- det skulle minska volatiliteten i valutakursen och därmed medföra stabilare planeringsförutsättningar för näringsliv och hushåll

- att en gemensam valuta skulle bidra till ökad handel inom valutaområdet vilket kan vara välståndshöjande

- att en gemensam valuta underlättar prisjämförelser mellan länder och därmed ökar konkurrensen vilket gynnar konsumenter

- att man skulle slippa kostnader och omak förknippade med valutaväxling

- att Riksbankens självständighet de facto kommer att vara begränsad eftersom man inte kan avvika signifikant från ECB:s politik

- att den svenska ekonomin är nära ihopkopplad med Eurozonens. Det betyder i så fal att ekonomiska chocker kommer att få likartade ekonomiska effekter på Sverige och Eurozonen. Annorlunda uttryckt ingår Sverige och Eurozonen ungefär i ett optimalt valutaområde. Det betyder i sin tur att ECB:s penningpolitik i stort sett även passar svensk ekonomi vilket begränsar värdet av en nationell penningpolitik.

- Ett argument som dykt upp på sistone är att Riksbanken är så oskicklig att den inte förtjänar sitt oberoende. Vän av ordning kan då fråga sig om det inte är lika bra att låta den – får man utgå ifrån – mycket mer kompetenta ECB sköta politiken.

- Initialt fanns även uppfattning att de finansiella marknaderna saknade förtroende för svensk ekonomi och politiska institutioner. Detta skulle i sin tur innebära en riskpremie för Sverige i form av väsentligt högre räntor än i omvärlden och vara negativt för svensk ekonomi. Med ett medlemskap i Eurozonen skulle Sverige kunna ”låna” trovärdighet/tvingas på en tvångströja och därmed minska riskpremien. Detta argument hade sin grund i den svenska finanskrisen i början av 1990-talet, då svaga svenska institutioner ledde till skenade räntor relativt omvärlden. I takt med de reformer som sedermera genomfördes, stärktes trovärdigheten för svenska institutioner varvid argumentet tappade relevans.

Dagens vanligaste argument, som inte tidigare har använts frekvent, är att kronan är för svag/stark vilket eventuellt skulle kunna medföra ekonomiska kostnader och att detta skulle kunna åtgärdas med en övergång till euron.

I det följande analyserar vi några av dessa argument samt ställer den övergripande frågan:

- Hur har det gått för svensk ekonomi under åren av ”utanförskap”?

Det går inte att spela om historien och jämföra de senaste decenniernas utveckling med det hypotetiska fallet där Sverige faktiskt anammat euron. Vi får därför nöja oss med att jämföra den svenska ekonomiska utvecklingen med den i Eurozonen.

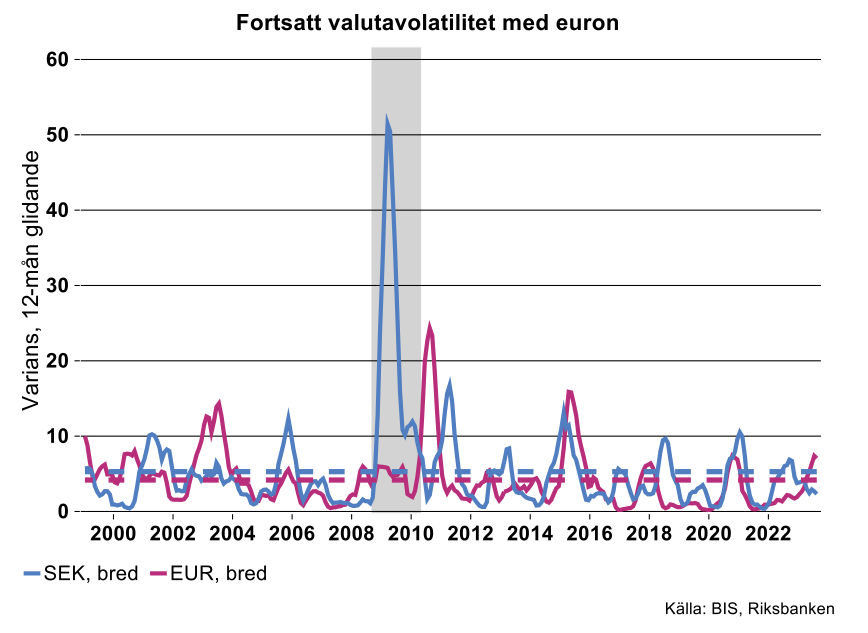

Volatil valuta även vid en övergång till euron

Ett argument är således att eventuellt skadliga valutafluktuationer kan undvikas med en övergång från kronan till euron. Det är sant att kronans valutakurs varierat en hel del de senaste decennierna men detsamma gäller för euron. Bilden nedan visar variansen i kronans respektive euros kurs gentemot en bred korg av valutor[1]. Som synes har kronan varierat i genomsnitt något mer men detta kan helt och håller tillskrivas den globala oron i samband med finanskrisen 2008-2010. Vid andra tillfällen har eurons volatilitet varit betydligt större än kronans.

Uppfattningen att svenska aktörer skulle slippa eventuellt störande fluktuationer i valutakursen genom en övergång till euron måste således kvalificeras. En övergång till euron skulle naturligtvis innebära en stabil växelkurs mellan Sverige och länder inom euroområdet. Variationer mot övriga valutor skulle dock kvarstå. Övergång till euron är alltså ingen mirakelmedicin mot alla typer av valutafluktuationer.

Är Eurozonen ett optimalt valutaområde?

Snart sagt alla länder kännetecknas av att de ekonomiska förutsättningarna varierar mellan olika delar av landet. Exempelvis är det uppenbart att förutsättningarna i norra delarna av Sverige framöver kommer att vara mycket annorlunda än i andra delar av landet, med tanke på effekterna av den gröna omställningen. Man skulle därför kunna hävda att övre Norrland och resten av landet skulle behöva olika penningpolitik, det vill säga Sverige utgör inte ett optimalt valutaområde[2].

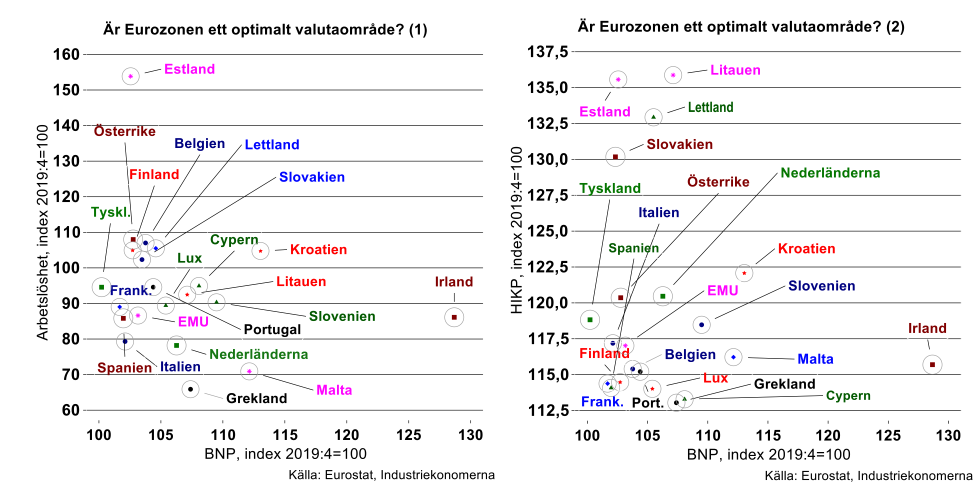

Man kan misstänka att Eurozonen, som består att 20 olika ekonomier med sinsemellan mycket skiftande förutsättningar, knappast uppfyller kriterierna för ett optimalt valutaområde. I bilderna nedan fokuserar vi på utvecklingen för de olika medlemsländerna i Eurozonen sedan pandemin slog till i början av 2020.

Det är uppenbart att utvecklingen divergerat kraftigt mellan länderna i termer av BNP, prisnivå och arbetslöshet. Således är arbetslösheten i Estland drygt 50 procent högre än i slutet av 2019 medan den är drygt 30 procent lägre i Grekland. För Eurozonen som helhet är arbetslösheten nu 14 procent lägre än i slutet av 2019.

Irlands BNP är idag 30 procent högre än i slutet av 2019 medan den endast ökat marginellt i länder som Frankrike, Italien och Tyskland. För Eurozonen som helhet är BNP tre procent högre än i slutet av 2019.

På motsvarande sätt har prisnivån enligt HIKP ökat med drygt 35 procent i Estland och Litauen men endast med knappt 15 procent i länder som Finland, Frankrike och Spanien och med cirka 17 procent i genomsnitt i Eurozonen.

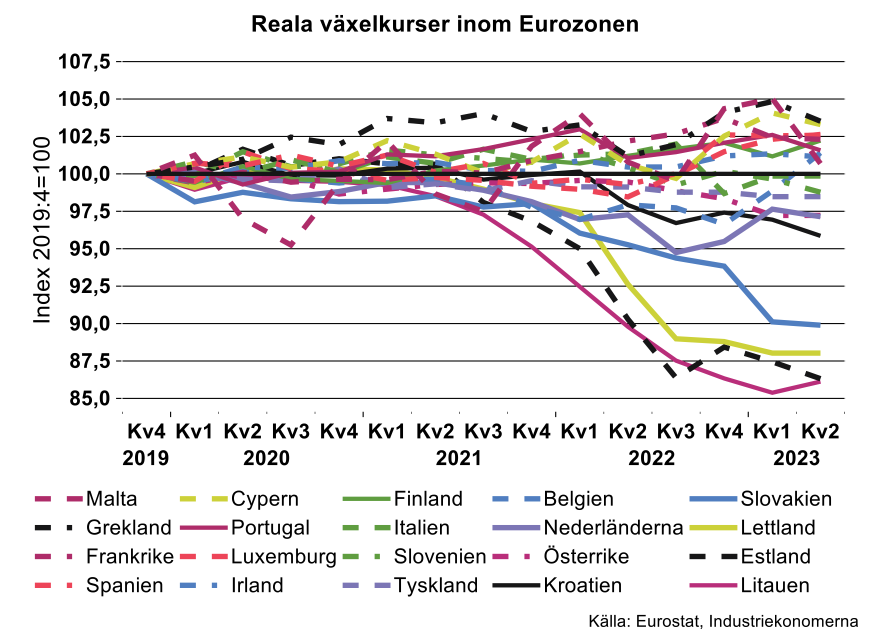

Spegelbilden av kraftigt divergerande prisnivåer mellan Eurozonens medlemsländer är att de reala växelkurserna – den relativa prisnivån gentemot genomsnittet i Eurozonen - divergerat i medlemsländerna, den gemensamma valutan till trots (se bilden nedan). Sålunda har höginflationsländer som de baltiska staterna och de nya medlemsländerna i östra Europa, upplevt en kraftig real appreciering medan flera av de ”gamla” medlemsländerna upplevt en real depreciering; annorlunda utryckt har ”nya Eurozonen” tappat kraftigt i konkurrenskraft gentemot de övriga. En förmodan är att hypotetiska, nationella centralbanker med inflationsmål i länder som Estland, Litauen med flera, hade tillämpat en betydligt stramare ekonomisk politik än vad ECB har gjort under perioden.

Sammantaget måste man således konstatera att trots att samtliga ekonomier drabbades av samma chock – pandemin – och utsattes för samma penningpolitiska respons så blev de ekonomiska konsekvenserna mycket olika i de olika länderna. Det betyder att Eurozonen knappast kan sägas leva upp till kriteriet likartad konjunkturcykel.

Likartade konjunktur i Sverige och Eurozonen - oftast

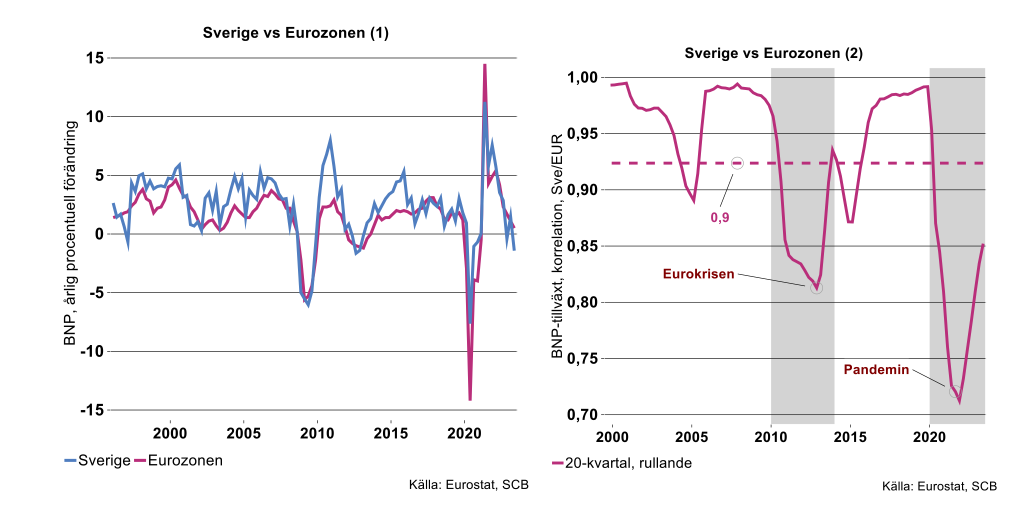

I ett längre perspektiv har Sveriges och Eurozonens konjunktur varit relativt starkt korrelerade samtidigt som svensk BNP varit mer volatil (se bilden nedan till vänster). I genomsnitt under Eurozonens livstid, har korrelationen mellan de kvartalsvisa årstakterna i BNP varit 0,9 (se bilden nedan till höger)[3]. Korrelationen har emellertid varierat relativt starkt över tid. Exempelvis försvagades korrelationen tydligt i samband med eurokrisen samt i samband med och efter pandemin. Det är notabelt att synkroniseringen mellan Sveriges och Eurozonens konjunkturer minskat kraftigt i samband med kriser. Det är ju just under i kristider som betydelsen av en kraftfull, ändamålsenlig ekonomisk politik är som mest angelägen.

”Riksbanken sitter i knä på ECB”

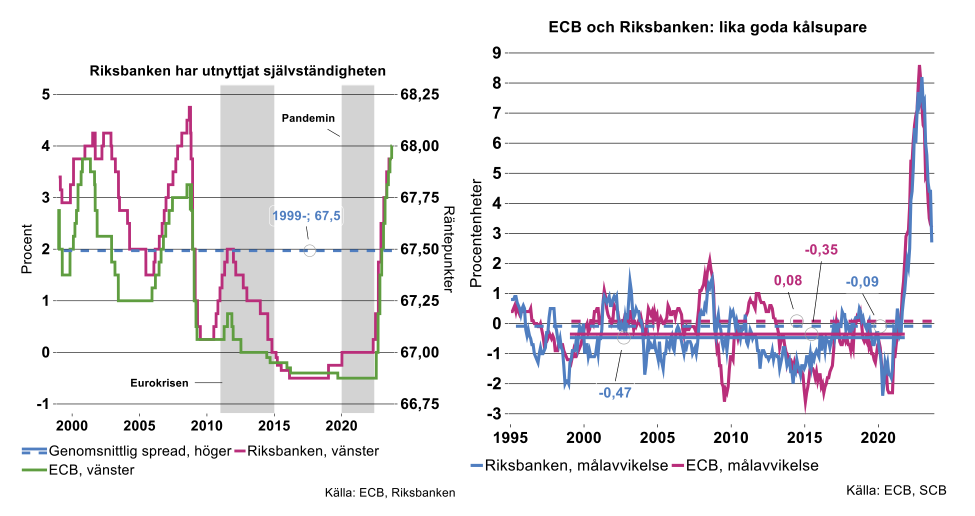

Ett argument som ofta framförs i debatten är att Riksbankens självständighet i själva verket är en chimär, när det kommer till kritan vågar den svenska centralbanken inte avvika signifikant ifrån ECB:s politik. Detta påstående saknar dock empirisk grund, Riksbankens styrränta har ofta avvikit påtagligt ifrån ECB:s.

I genomsnitt har den svenska styrräntan varit 68 räntepunkter högre än ECB:s och som mest har gapet varit 250 räntepunkter under 2003. Däremot låg Riksbankens styrränta lägre än ECB:s under åren 2015–2018 (se bilden ovan till vänster). Notabelt är att vid de tillfällen då korrelationen mellan Sveriges och Eurozonens konjunktur försvagades – eurokrisen och pandemin – divergerade även centralbankernas styrräntor ordentligt (se bilden ovan till vänster).

Slutsatsen är att Riksbanken långt ifrån slaviskt har följt ECB och därmed måste sägas ha utnyttjat sitt mandat. När de ekonomiska förhållandena avvikit signifikant har detta även gällt penningpolitiken.

”Oskicklig Riksbank förtjänar inte sin självständighet!”

I en DN-debattartikel nyligen gick professor Bo Rothstein till angrepp mot Riksbanken och ifrågasatte dess kompetens och därmed skälen till dess oberoende. Argumenten var två:

- Visserligen är de senaste årens inflationsraket ett globalt fenomen men Sverige sticker ut med högre inflation än många andra EU-länder. Notabelt är att Rothstein har fel i sak, svensk inflation har inte varit högre än i flertalet EU-länder de senaste åren (se Teknikföretagens nyhetsbrev 15/9-2023).

- Riksbanken har ingen förklaring till den kraftigt försvagade kronan. Här noterar Rothstein att inte heller ledande ekonomer som Lars Calmfors har någon bra förklaring men lyfter ändå detta som bevis på Riksbankens inkompetens.

Visserligen drar inte Rothstein av detta slutsatsen att Sverige borde anslutas till Eurozonen, Rothstein har ett renodlat svenskt perspektiv, men ändå...

Av bilden ovan till höger framgår dock att ECB och Riksbanken i genomsnitt gjort mycket likartade prognosfel de senaste åren. Under perioden 1999-2021:9, det vill säga innan inflationsraketen lyfte, underskattade Riksbanken den svenska inflationen med i genomsnitt 0,47 procentenheter. Motsvarande för ECB var en underskattning med 0,35 procentenheter.

Bättre svensk ekonomisk utveckling under eurons livstid

Som nämnts är det inte möjligt att på ett tillförlitligt sätt bedöma om den svenska ekonomin gynnats eller lidit av ett utanförskap eftersom vi inte vet hur det gått om Sverige varit medlem. Det kan ända vara av intresse att jämföra den svenska ekonomiska utvecklingen med den i Eurozonen. Vi utgår konsekvent ifrån startpunkten för Eurozonen, det vill säga 1999.

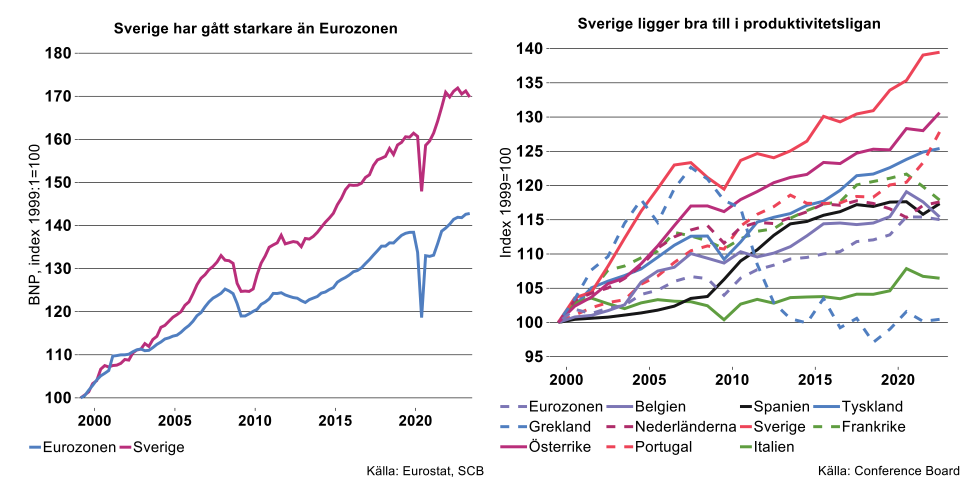

Av bilden nedan till vänster framgår att svensk BNP vuxit 17 procent mer än Eurozonens till och med 2023:2.

Fokuserar vi på produktiviteten, det vill säga BNP per arbetad timme, sticker också Sverige ut, en ökning med 40 procent sedan 1999, att jämföra med 15 procent i Eurozonen i genomsnitt (se bilden ovan till höger). De länder som kommer närmast Sverige – Österrike, Portugal och Tyskland – ligger i intervallet 25-30 procent.[4] Vi har utelämnat Irland i denna och efterföljande bilder eftersom utvecklingen där har varit explosiv.

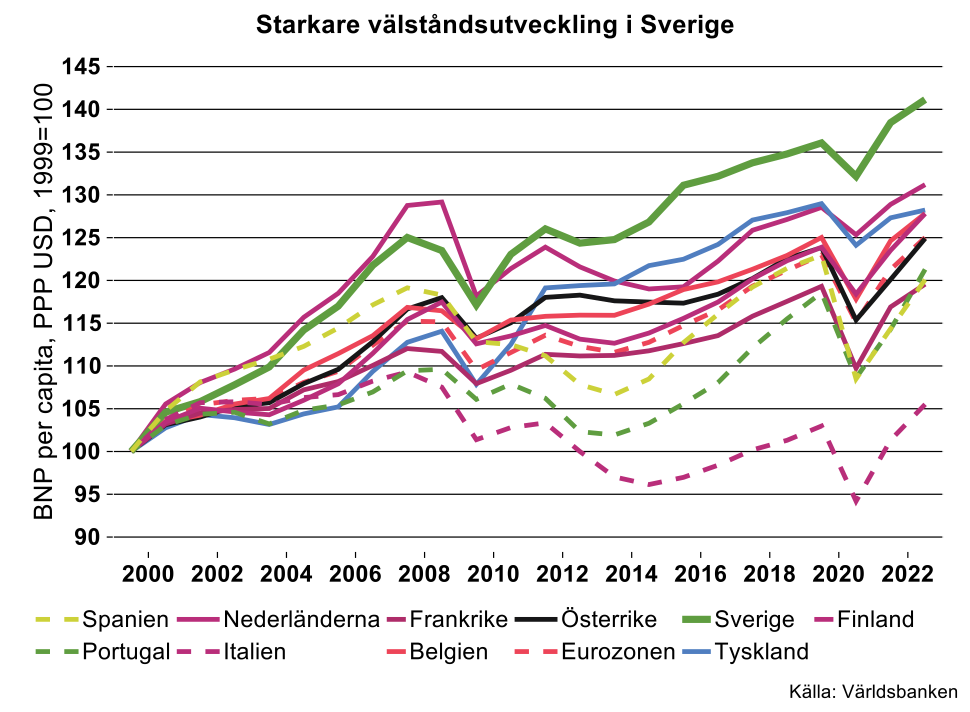

Även i välståndstermer har Sverige dragit ifrån Eurozonen. Fram till 2022 hade BNP per capita i Sverige ökat med 40 procent sedan 1999 att jämföra med 25 procent för Eurozonen i genomsnitt (se bilden nedan). Tvåan och trean – Finland respektive Tyskland – noterade ökningar på 31 procent respektive 20 procent.

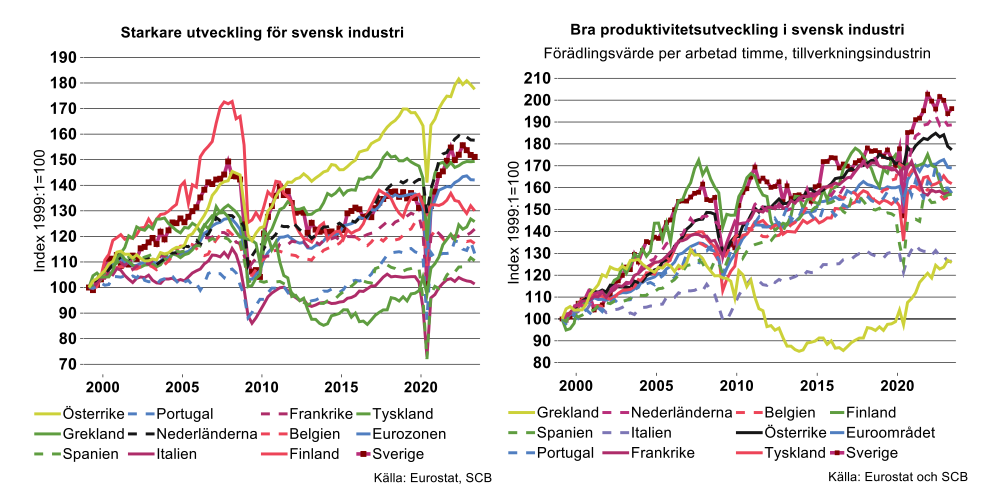

Fokuserar vi på utvecklingen inom tillverkningsindustrin, framstår också den svenska utvecklingen som relativt god.

Förädlingsvärdet i svensk tillverkningsindustri har ökat med 50 procent sedan 1999, att jämföra med 42 procent i Eurozonen i genomsnitt (se bilden ovan till vänster). Av enskilda länder är det bara Österrike och Nederländerna som redovisar större ökningar medan Tyskland är i paritet med Sverige. Fokuserar vi på produktivitetsutvecklingen inom tillverkningsindustrin ligger Sverige i topp – plus 96 procent – följt av Nederländerna och Österrike. Snittet i Eurozonen är 69 procent nedan Tyskland noterar 62 procents ökning.

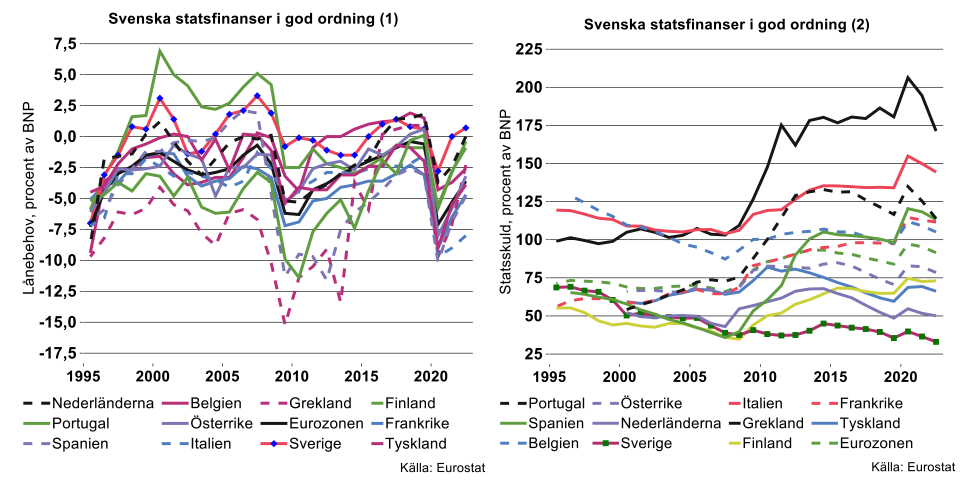

Starkare svenska statsfinanser

Som nämns ovan fanns det i spåren av krisen för de svenska statsfinanserna i början av 1990-talet, en tanke att Sverige behövde en tvångströja i form av medlemskap i Eurozonen. Detta argument har dock sedan länge tappat sin relevans, de svenska statsfinanserna har varit bland de starkaste i EU under Eurozonens existens. Såväl i termer av offentligs sparande som statsskuld tillhör Sverige sedan länge toppskiktet i EU, och betydligt starkare än flertalet länder inom Eurozonen (bilderna nedan).

Sammanfattning och slutsatser

Sveriges vara eller inte vara i Eurozonen är en fråga med flera dimensioner, politiska, ideologiska och ekonomiska.

Denna artikel fokuserar enbart på de ekonomiska aspekterna. Det låter sig inte göras att på ett enkelt och trovärdigt sätt besvara frågan ”har svensk ekonomin gynnats eller missgynnats av att stå utanför euron?” Skälet är helt enkelt att vi inte kan spela om historien och jämföra med den hypotetiska fallet med Sverige som medlen av Eurozonen. Det vi kan konstatera är att den svenska ekonomin inte utvecklats sämre än genomsnittet i Eurozonen. I flera fall, när det gäller BNP, BNP-produktivitet, BNP per capita, industriproduktion och produktivitet inom tillverkningsindustrin ligger Sverige i topp jämfört med flertalet av Eurozonens medlemmar.

Det är således inte uppenbart att den svenska ekonomin lidit påtaglig skada av ett utanförskap. Å andra sidan kan man heller inte dra slutsatsen att Sverige gynnats ekonomiskt av att stå utanför, det är fullt möjligt att det hade gått ännu bättre för svensk ekonomin med euron i stället för kronan som valuta.

Slutligen måste man dock komma ihåg att basen för tillväxt och välstånd i ett land inte i första hand byggs av valet av valutasystem. Tillväxtpotentialen i en ekonomi speglar de ekonomiska ramvillkoren i form av skatte- och regelsystem, utbildningssystem, väl fungerande institutioner och marknader, etcetera.

[1] Bilden visar rullande 12-månaders varians i kronans respektive eurons breda valutaindex.

[2] Ett optimalt valutaområde kännetecknas av fyra kriterier:

- Arbetskraftsrörlighet, kapitalrörlighet, system som kompenserar för uppkomna skillnader samt likartad konjunkturcykel inom olika delar av området.

[3] Varje punkt på kurvan visar korrelationen under de föregående 20 kvartalen.

[4] Vi har utelämnat Irland i denna och efterföljande bilder eftersom utvecklingen där har varit explosiv.