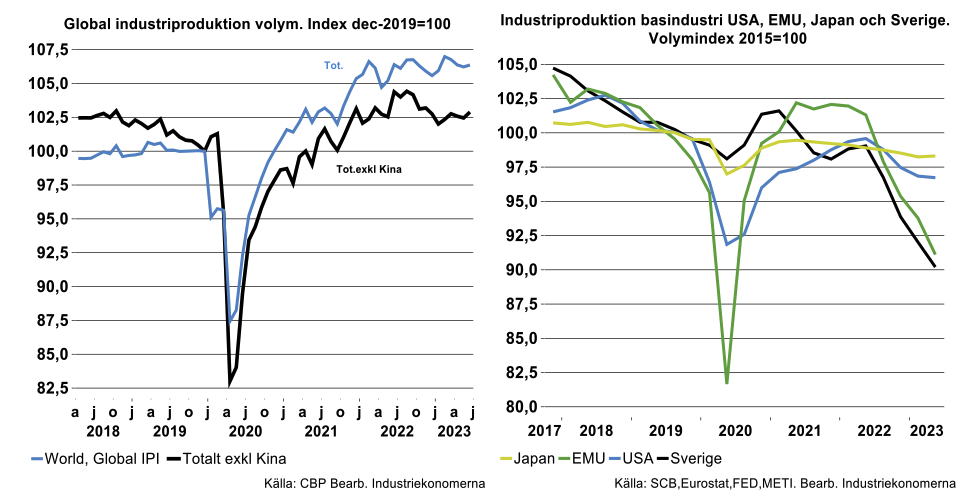

Vår prognos för helåret 2023 ligger för närvarande på en volymtillväxt på 1,5 procent något som i skrivande stund kan bli svårt att nå. Under det första halvåret ökade industriproduktionen i Kina med 3,5 procent jämfört med motsvarande period förra året. Då ska man komma ihåg att tillväxttakten andra kvartalet i Kina jämförs med en låg nivå förra året när nedstängningar av verksamheter var populärt i bland annat Peking och Shanghai.

I USA visar industrin sammantaget inte någon tillväxtstyrka, inte heller EU27 och Japan. Exkluderar vi Kina minskade global industriproduktion något det första halvåret i år eller med 0,5 procent jämfört med första halvåret förra året. Ett viktigt skäl till denna bräckliga utveckling är naturligtvis att centralbankernas penningpolitik börjar bita.

Splittrad bild

Samtidigt är utvecklingen inom industrin inte likartad. Hyggligt bra efterfrågan visar som tidigare energi- och försvarsrelaterade produkter samt något paradoxalt också tillverkare av motorfordon. Det senare som en följd av att de behöver beta av order som inte tidigare kunnat levereras som följd av komponentstörningar vare sig det gäller fossil- eller batterifordon. Att det ligger och bubblar någon sorts permanent ökad efterfrågan på fordon för framförande på vägnätet är inte fallet.

I övrigt noterar Industriekonomerna att basindustrin eller trävaror, massa och papper, gruvindustri, icke metallmineral (främst cement, glas) samt stål- och metallverk visar en svag utveckling med minskad produktion. Detta gäller i samtliga stora industriregioner, särskilt EMU (Tyskland) och Sverige medan USA och Japan inte visar samma djupa tillbakagång. En hel del av basindustrins produkter vänder sig till byggsektor och teknikindustri där efterfrågan för närvarande inte riktig är vad den har varit.

Med högre global räntenivå visar också global maskinindustri en minskad produktionsnivå som inleddes i mitten av förra året och utvecklingen här följer därmed i stort sett skolboken. Det blir allt svårare att räkna hem investeringsprojekt till en högre räntenivå jämfört med tidigare. Ingen omedelbar vändning står för dörren för maskinindustrin. Orderingången enligt EU-barometern har fortsatt att försämrats under sommaren vilket även noteras för maskinindustrin räknat i volym i USA.

Global ekonomisk tillväxt avtar ytterligare

Exkluderar vi BNP för Kina, vars siffror aldrig gått att lita på, har global BNP-tillväxt avtagit i år. Efter återhämtningen från corona ökade global BNP exklusive Kina med 5,3 procent år 2021 för att falla tillbaka till 3,0 procent förra året.

BNP-siffror för USA, Japan, EU, UK, Korea, Mexiko, Taiwan, Indonesien och en radda småländer indikerar att tillväxttakten för global BNP exklusive Kina preliminärt avtagit till 1,7 procent första halvåret i år jämfört med motsvarande period förra året. Som sagt, lägre än 2022 men också lägre än den årliga genomsnittliga tillväxten för perioden 2011–2019 på 2,2 procent per år.

Global ekonomisk tillväxttakt avtar ytterligare något ett tag till som följd av att hushåll och företag svettas under nuvarande räntepolitik. Med tur kan ekonomisk tillbakagång undvikas. Först när inflationsbekämpningen bedöms vara över och räntenivåerna faller tillbaka finns det bättre förutsättningar för lite högre fart.

Sveriges byggmarknad har visat bättre dagar

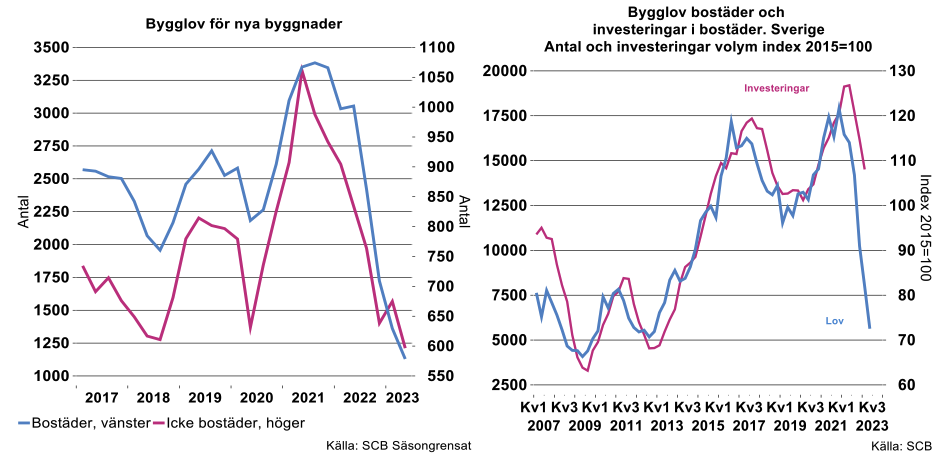

Det tillverkas mängder av produkter från teknik- och basindustri ämnat för byggsektorn. Det är därför lite illavarslande att olika typer av byggindikatorer visat mindre gynnsam utveckling det senaste året. Bygglov brukar vara en bra indikator på kommande aktivitet i byggsektorn. Under andra kvartalet i år blev det låga 1 129 inlämnade bygglov i Sverige för bostäder mot 3 054 andra kvartalet förra året. Övriga hus visar ett likartat förlopp. Bygglov för antalet kvadratmeter visar ungefär samma utveckling. En klart trögare utveckling för byggsektorn är inte unik för Sverige. Även Tyskland och USA visar klart sämre utfall för närvarande jämfört med när det var gratispris på lånat kapital.

Nu lever leverantörer i Sverige av byggprodukter inte enkom av nybyggnation men utvecklingen i byggsektorn är klart besvärande. En liten tröst är också att bygglov för industri-, lager- och logistiklokaler i Sverige inte visar något ras. Samtidigt är det inte heller något momentum. De senaste sex kvartalen varierar byggloven marginellt upp och ner från 900 000 kvadratmeter per kvartal. Framöver ska dock även dessa typer av byggnader kunna räknas hem till högre kapitalkostnader än tidigare vilket gör att det kanske inte ser så ljust ut.

När Sveriges nationalräkenskaper dyker upp i slutet av augusti och för det kommande året kommer naturligtvis data över fasta investeringar för bostäder fortsätta att falla tvärt, se bild här intill.