Nu tyder det mesta på att flera centralbanker börjar närma sig slutet på perioden med åtstramning av penningpolitiken. Detta var signalen från såväl Riksbanken förra veckan som Federal Reserve i USA denna vecka. Budskapet från ECB, som också höjde sina styrräntor under veckan, var något mer ”hökaktigt” och indikerar att man ännu har en bit kvar till räntetoppen.

I denna artikel upprepar vi delar av förra årets analys och uppdaterar med utvecklingen sedan förra sommaren. Denna gång är dock den grundläggande frågan:

- ”När ska vi förvänta oss att centralbankerna börjar sänka räntorna?”

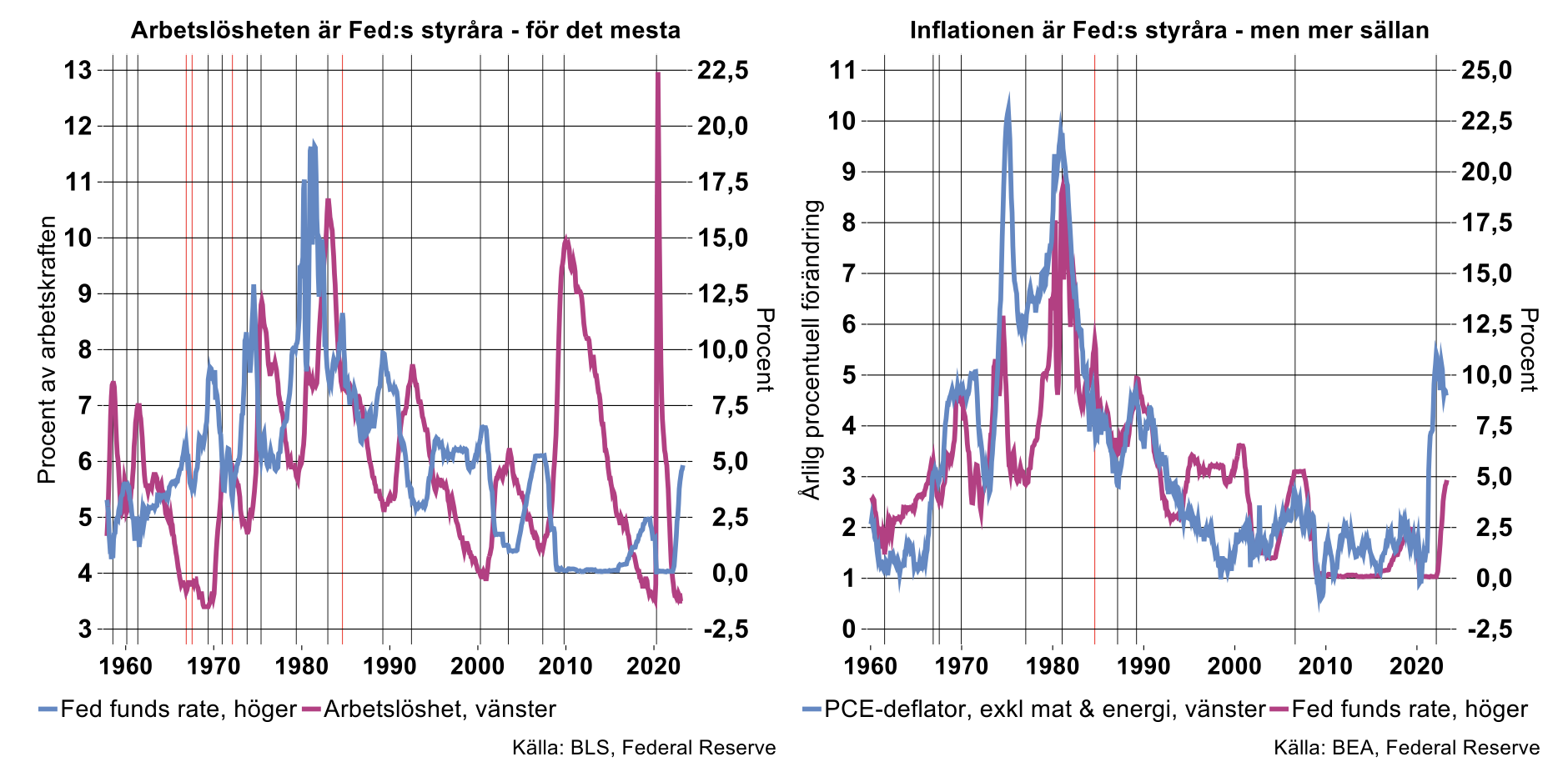

USA:s centralbank har ett långt track record, vi kan följa utvecklingen för den viktigaste styrräntan – fed funds target rate – ända tillbaka till 1950-talet. I slutänden kan man konstatera att Federal Reserve, liksom de flesta centralbanker, i grunden har fokuserat på inflationen – även om detta varit mer eller mindre uttalat under olika eror. Därför kan det kännas naturligt att tänka sig att Fed i första hand har reagerat på större omslag i inflationsutvecklingen.

Å andra sidan vet vi att penningpolitiken har full effekt på inflationen med betydande fördröjning som det heter på ”centralbankska”. I praktiken innebär detta att centralbanken inte kan sitta på händerna och invänta en förändring i inflationsbanan, då kommer man ofelbart att ”hamna efter kurvan”. Det blir som att vrida på termostaten i värmepannan först när temperaturer ändras.

För att kunna stämma i bäcken och förhindra alltför stora fluktuationer i inflationen, behöver därför en centralbank vara framåtblickande och prognosticera framtida inflation. Ett led i detta är att följa ledande inflationsindikatorer. Eftersom alla centralbankare tänker i termer av grundläggande ekonomisk teori, vore det inte konstigt om Federal Reserve har använt sig av tillståndet i arbetsmarknaden som en ledande indikator. Tanken är ju att en tightare arbetsmarknad idag signalerar snabbare löneökningar i morgon vilket kan antas leda till högre inflation i övermorgon.

Mycket riktigt har också Fed i stor utsträckning lagt om inriktningen av politiken i samband med vändpunkter i arbetsmarknaden, läs arbetslösheten som fungerar som en proxy för resursutnyttjandet i ekonomin: i samband med eller med någon månads fördröjning efter att arbetslösheten vänt upp/ner har Fed börjat att sänka/höja styrräntan (se bilden ovan till vänster).

Bortsett från några smärre avvikelser långt tillbaka i tiden finns det ett fåtal fall där man uppenbart inte följt denna ”regel”:

- Sommaren 1986 inledde Fed en sekvens av räntesänkningar trots att arbetslösheten var kraftigt fallande.

- Under åren 2010-2015 avstod Fed från räntehöjningar trots en ihållande och kraftigt fall i arbetslösheten. Detta var en period då global inflation var ihärdigt låg.

- På motsvarande sätt avstod Fed ifrån att höja räntan ända fram till vintern 2022, trots att arbetslösheten vände starkt neråt redan med början i maj 2020.

Inflationen en laggande inflationsindikator

Vilken betydelse har då vändpunkter i inflationen haft för vändpunkter i penningpolitiken? Bilden ovan till höger visar att Fed relativt sällan har reagerat prompt på den samtida inflationen. Detta skedde ett antal gånger under 1960- och 1970-talen, därefter alltmer sällan.

Det är även i detta ljus man ska se på Fed:s kovändning under 2022. Fram till dess trodde USA:s centralbank, liksom många andra, att inflationsuppgången var tillfällig och att inflationen skulle falla tillbaka igen; man utgick ifrån att de föregående årens situation med låg inflation oavsett läget i övrigt i grunden skulle bestå. När detta visade sig vara en felsyn, hamnade Fed ”efter kurvan” och tvingades/valde att snabbt agera för att bryta ner inflationen igen.

Notabelt är att trots att Fed:s favoritmätare för inflation – konsumtionsdeflatorn rensat för energi och livsmedel – kulminerade redan i februari 2022 har man fortsatt att höja räntan ända fram till maj 2023. Det betyder alltså att Fed inte heller denna gång använt sig av dagens inflation som en ledande indikator för framtida inflation.

Riksbanken tänker som Fed…

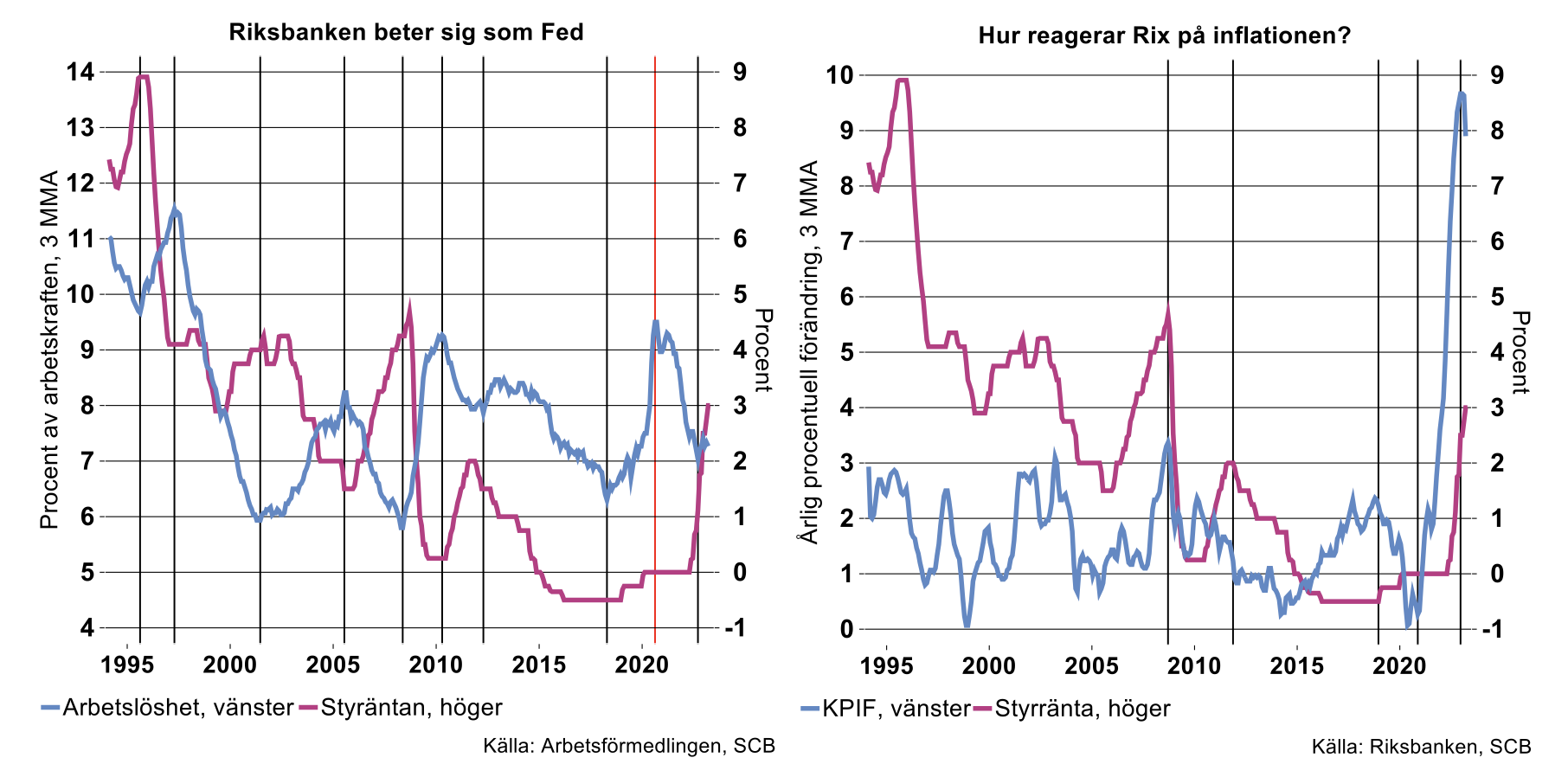

Riksbankens penningpolitiska regim har betydligt färre år på nacken, den fasta växelkursen ersattes ju med inflationsmålet först i mitten av 1990-talet.

Studerar vi under vilka omständigheter Riksbanken har ändrat kurs, framträder ändå ett mycket likartat mönster som hos Federal Reserve: man har tenderat att lägga om kuttingen i samband med vändpunkter i arbetslösheten (se bilden ovan till vänster). De enda riktigt uppenbara avvikelserna från mönstret hittar vi de senaste åren: trots att arbetslösheten vände kraftigt ner redan i augusti 2020 började inte Riksbanken att höja styrräntan förrän under våren 2022. Man har också fortsatt att höja räntan de senaste månaderna och signalerar ytterligare någon höjning trots att arbetslösheten vände svagt uppåt redan under hösten 2022.

Anmärkningsvärt är att Riksbanken inte inledde en åtstramning förrän under våren 2022 trots att inflationen började ta fart redan i slutet av 2021. Liksom för Federal Reseve är det den överraskande kraftiga och ihärdiga inflationsspiken som tvingat Riksbanken att tänka om och överge tidigare beteendemönster. Man har dessutom fortsatt att höja styrräntan trots att inflationen enligt KPIF vände neråt kring årsskiftet. Precis som för Federal Reserve är det annars svårt att hitta ett mönster där Riksbankens vändpunkter systematisk relaterar till vändpunkter i inflation (se bilden ovan till höger).

Slutsatsen av denna enkla ”eyeball-studie” är således att centralbankerna har försökt att tillämpa en framåtblickande strategi, där arbetslösheten fått agera ledande inflationsindikator. Däremot har man i huvudsak inte behandlat dagens inflation som en ledande inflationsindikator. De senaste åren har detta, i efterhand, visat sig vara en misslyckad strategi. I nästa veckas nyhetsbrev kommer vi att gräva ner oss lite mer i orsakerna till att flertalet inflationsbedömare huggit i sten och under gravt underskattat inflationen de senaste 1,5 åren.

När kommer räntesänkningarna?

Flertalet centralbanker har fortsatt att höja styrräntorna trots att inflationen har kulminerat och börjat falla tillbaka. Ett av skälen är förstås att inflationen fortfarande befinner sig långt över inflationsmålen. Ett annat är att det avtagande inflationstrycket i länder som Sverige och USA i första hand speglar fallande energipriser och kraftiga ”baseffekter” medan underliggande inflationstryck är fortsatt högt.

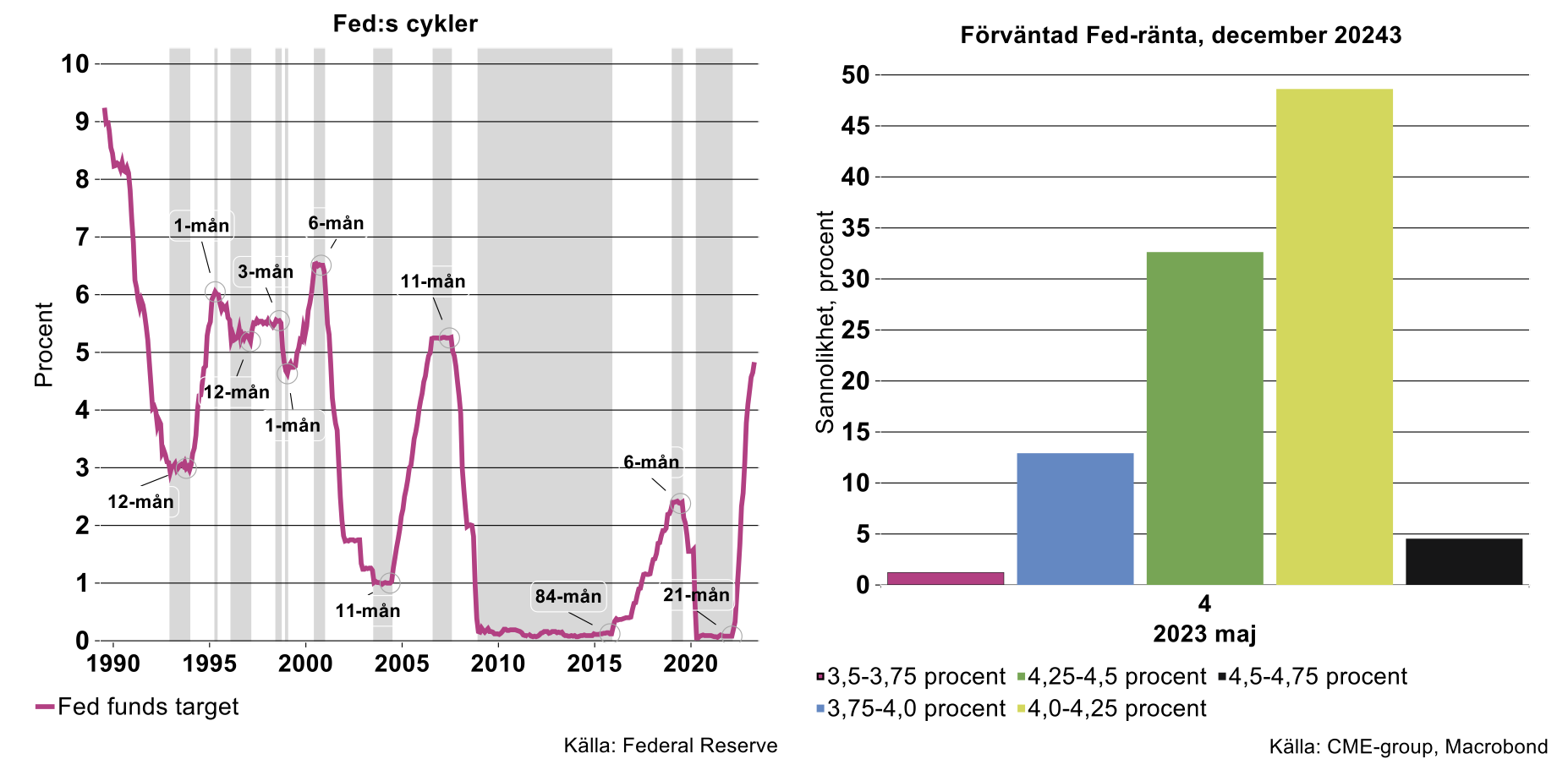

Frågan är då när vi kan räkna med att centralbankerna, efter att höjningscykeln väl avslutats, börjar att sänka räntorna igen? Vilka blir nyckelindikatorerna? Tidvis har Federal Reserve varit ganska heta på gröten: väntetiden mellan sista höjning och första sänkning har varit relativt kort. Under andra perioder har Fed legat kvar, ibland under flera år (se bilden nedan till vänster).

Som noteras ovan har ofta den utlösande faktorn varit att arbetslösheten börjat vända uppåt. I skrivande stund räknar de finansiella marknaderna, i konflikt med Fed:s signalering, med att de första räntesänkningarna kommer redan under slutet av 2023. Skälen är att man, liksom Industriekonomerna, räknar med att USA:s ekonomi går i in svag fas med stigande arbetslöshet samtidigt som den underliggande inflationen faller tillbaka mot Fed:s mål.

För närvarande signalerar inte Fed några förestående räntesänkningar. Aktörerna på de internationella obligationsmarknaderna är av en annan uppfattning. Exempelvis pekar marknadsprissättningen just nu på att Fed har sänkt styrräntan till drygt fyra procent i december i år, från dagens nivå på 4,83 procent (se bilden ovan till höger).

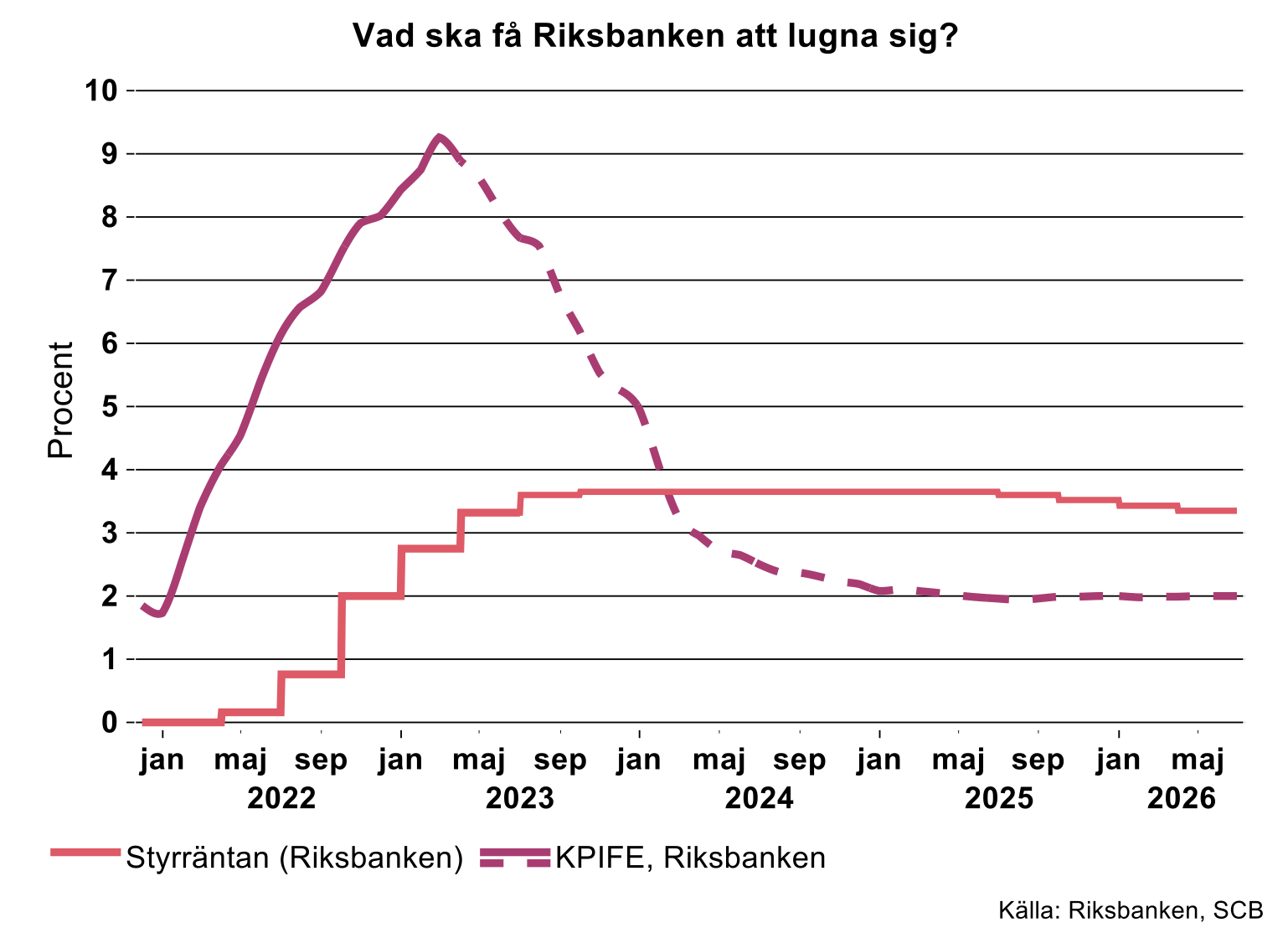

Inte heller Riksbanken signalerar några sänkningar efter att räntetoppen inträffar någon gång de närmaste månaderna. För Riksbanken blir nyckelfaktorn utvecklingen för den underliggande inflationen, KPIFE, det vill säga inflationen rensat för energipriserna.

I nuläget flaggar Riksbanken för en viss sannolikhet för en ytterligare räntehöjning i närtid. Därefter tänker man sig att ligga still under överskådlig framtid. Inte mycket talar dock för ett scenario där styrräntan ligger still i flera år. I takt med att svensk ekonomi bromsar, arbetsmarknaden börjar svikta och kärninflationen kryper ner mot målet ska man inte bli överraskad om vi ser de första räntesänkningarna i början av 2024!