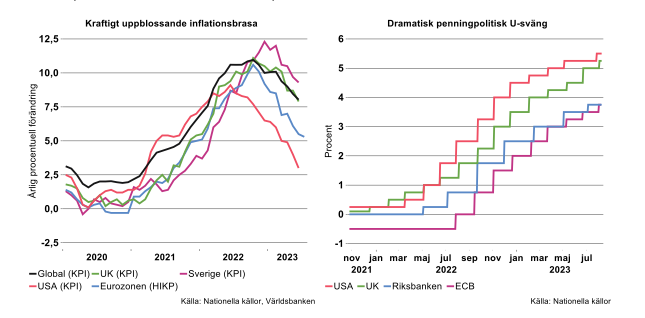

Under 2021–2022 togs världens centralbanker på sängen av en kraftigt uppblossande inflationsbrasa. Efter en mångårig period av mycket låga prisökningar där centralbankerna kämpade för att få upp inflationen till målet, stack den upp ifrån 0–2 procent till i flera fall tvåsiffriga tal under loppet av cirka 1,5 år (se bilden nedan till vänster). Not 1.

Som en konsekvens har centralbankerna inklusive Riksbanken, höjt sina styrräntor dramatiskt i en strävan att på sikt trycka ner inflationen till målen (se bilden ovan till höger). Visserligen har inflationen nu kulminerat och det mesta talar för snabbt avtagande prisökningstakt framöver. Trots detta fortsätter centralbankerna att strama åt de finansiella förhållandena och i flera fall signalera ytterligare räntehöjningar. Inflationen är ju fortfarande långt över målen och centralbankerna känner sig uppenbarligen inte trygga med att den kommer att närma sig målen i tillräckligt snabb takt.

Den svenska Riksbankskritiken

Inte överraskande röner Riksbankens politik stor uppmärksamhet, de snabba räntehöjningarna har ju inneburit en allt tyngre börda inte minst för hårt skuldsatta hushåll och dämpat den svenska konjunkturen. Enligt preliminär statistik föll svensk BNP under årets andra kvartal med 1,5 procent jämfört med föregående kvartal och med 2,4 procent jämfört med andra kvartalet 2022, en långt sämre utveckling jämfört med flertalet likartade ekonomier. Not 2.

Även professionella ekonomer har haft starka synpunkter på penningpolitiken, ofta med kritiska argument. Flera ekonomer har hävdat att Riksbanken riskerar att trampa så hårt på bromsen att svensk ekonomi rasar ner i en rejäl lågkonjunktur. Som nämns ovan finns det absolut fog för den oron men i sammanhanget är det värt att påminna om Riksbankens penningpolitiska mål:

- Det enda målet är att inflationen ska vara två procent. Visserligen kan centralbankerna laborera med så kallade flexibla mål, exempelvis genom att avvikelser från målet rättas till gradvis för att undvika alltför stora svängningar i ekonomin. Det betyder i klartext att Riksbanken kan acceptera att inflationen avviker från målet under en period men att strävan alltid är att återföra den till två procent.

Däremot står det klart att

- Riksbanken har inget mål för den realekonomiska utvecklingen – läs BNP, arbetsmarknaden, etcetera. Man har heller inget mål för den långsiktiga BNP-tillväxttakten i ekonomin vilket är naturligt eftersom denna har mycket lite, om ens något med penningpolitiken att göra.

Begår Riksbanken ett policymisstag?

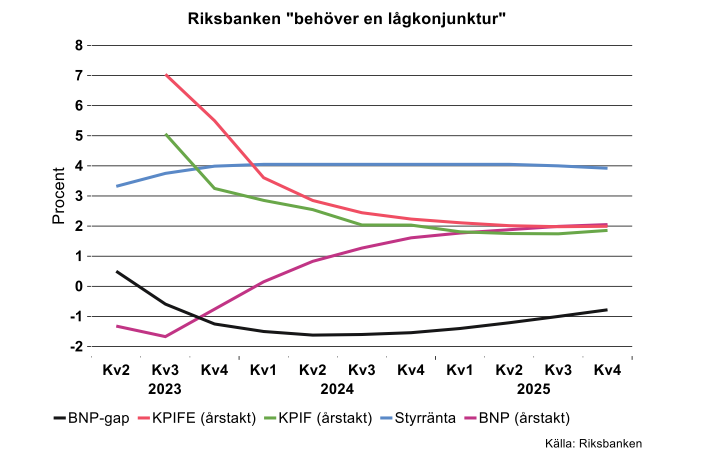

Så till frågan om Riksbankens belackare har fog för sin kritik. Riksbankens egna prognoser pekar mot att inflationen (enligt KPIF) kommer att ligga betydligt över målet ända till våren 2024. Dessutom kan mycket av den förväntade nedgången initialt tillskrivas externa faktorer, främst effekten av fallande energipriser.

Riksbankens bedömning är därför att den underliggande inflationen (enligt KPIFE) inte kommer ner till målet förrän i början av 2025. Dessutom räknar man med en svag BNP-utveckling, hög arbetslöshet och ett negativt BNP-gap (se bilden ovan). Not 3.

Utan kvalifikationer av argumenten skjuter således kritiken mot Riksbanken över målet: Riksbankens bedömning är att det är nödvändigt att trycka ner svensk ekonomi i lågkonjunktur för att nå inflationsmålet på sikt, det är ett pris man är beredd att betala. Man kan till och med hävda att Riksbanken, givet sina egna bedömningar i övrigt, har en skyldighet att tvinga på Sverige en lågkonjunktur eftersom man enligt lag ska sträva efter prisstabilitet. Endast om prisstabiliteten inte äventyras ska Riksbanken ta realekonomiska hänsyn. Målet om prisstabilitet är således överordnat andra aspekter.

Under förutsättningen att dess prognoser är någorlunda korrekta kan man alltså inte beskylla Riksbanken för att begå ett policymisstag ex ante genom att hänvisa till den svaga konjunkturen. För att den kritiken ska bita måste man

- antingen göra en annan inflationsbedömning än Riksbanken, mer specifikt att inflationen kommer att vara betydligt lägre än Riksbankens prognoser på lite sikt. Vissa prognosmakare räknar också med att inflationen faller under målet på två procent under 2024. Då kan det vara rimligt att hävda att Riksbanken tar i för hårt och att Sverige får betala ett alltför högt realekonomiskt pris givet den penningpolitiska regimen

eller

- acceptera Riksbankens prognoser men rikta kritiken mot den penningpolitiska regimen som sådan, det vill säga inflationsmålet. Ett argument kan vara att det inte är rimligt att penningpolitiken ensidigt ska inriktas på ökningstakten i konsumentpriserna. Man skulle kunna hävda att explicit hänsyn även borde tas till andra ekonomiska faktorer som konjunkturen, arbetsmarknaden, hushållens skuldsättning, tillgångspriser, etcetera. Med den utgångspunkten skulle man kunna hävda att de realekonomiska kostnaderna för att uppnå inflationsmålet är alltför höga.

I vilken mån centralbanken verkligen begått ett policymisstag kan för övrigt inte utvärderas förrän i efterhand och då bara i teorin: ”Blev inflationsutfallet ungefär i linje med prognoserna?” Om svaret är nej kan man ex post hävda att centralbanken bedrivit en felaktig politik, det vill säga begått ett policymisstag.

I praktiken är dock utvärderingen ofta inte meningsfull ens med facit i hand. Under en prognosperiod på 1-3 år hinner det i allmänhet inträffa ett flertal på förhand oförutsedda händelser som får signifikant påverkan på både inflation och realekonomi. Lite hårdraget kan man då säga att lyckade prognoser berodde på tur och misslyckade prognoser på otur.

Är Riksbanken maktlös?

Ett annat argument som hörs i debatten är att Riksbanken de facto har mycket små möjligheter att påverka inflationen eftersom uppgången till största delen speglar en importerad kostnadschock. Det är sant att Riksbanken isolerat inte har någon påverkan på globala energi- och råvarupriser. Det innebär dock inte att man saknar möjlighet att påverka andra inhemska priser, både vissa varu- men i synnerhet tjänstepriser och därmed också inflationen – även om potens och timing är en empirisk fråga. Däremot blir ju naturligtvis uppgiften svårare och behovet att dämpa inhemsk inflation större, om man ska motverka en importerad inflationschock. I praktiken betyder det att man måste pressa tillbaka inhemsk efterfrågan ännu mer.

Vanskligt med prognosbaserad politik

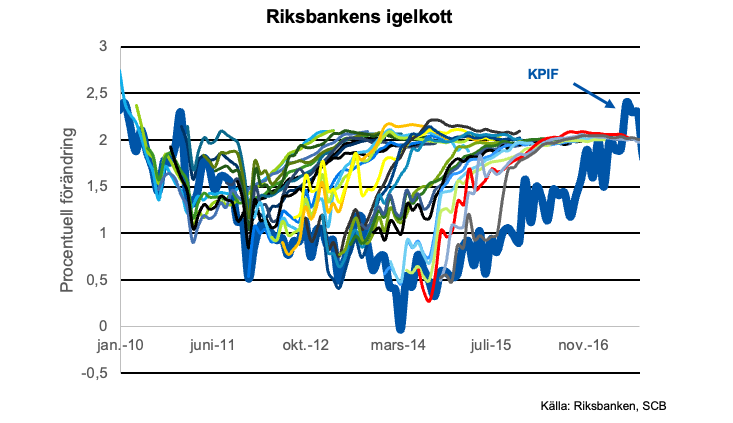

Olyckligtvis måste Riksbanken basera politiken på ekonomiska prognoser och vad det gäller träffsäkerheten är inte track-record direkt lysande. Under låginflationsperioden åren 2010-2015 kunde man raljera över Riksbankens ”igelkottsprognoser”: oavsett utgångsläge och oaktat att inflationen föll kontinuerligt mot noll-strecket, pekade Riksbankens prognosbana alltid uppåt för att plana ut på två procent. I figuren nedan visas dels KPIF, dels Riksbankens prognosbanor publicerade i de penningpolitiska rapporterna åren 2010-2014. Som synes fångade prognoserna ofta upp de kortsiktiga rörelserna relativt väl men på längre sikt var förklaringsvärdet obefintligt, åtminstone inledningsvis. Under loppet av 2015 lyfte inflationen gradvis från de extremt låga nivåerna, varför felen i de prognoser som publicerades under slutet av 2014 minskade.

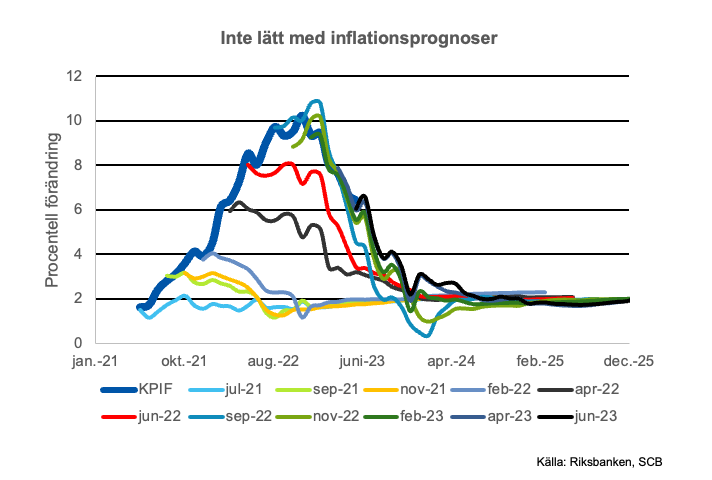

I samband med de senaste årens inflationsraket har Riksbanken – liksom flertalet prognosmakare – istället gjort gigantiska prognosfel åt andra hållet, det vill säga gravt underskattat inflationen (se bilden nedan). Återigen visas KPIF-inflationen samt Riksbankens prognosbanor vid några tillfällen de senaste åren.

Liksom tidigare planar Riksbankens banor ut på två procent vilket inte i första hand ska tolkas som prognoser utan som ett nödvändigt beräkningstekniskt antagande; i annat fall skulle det innebära att Riksbanken räknar med att misslyckas med sitt uppdrag även på längre sikt. Däremot är det uppenbart, med tanke på historiska erfarenheter, att det inte finns anledning att fästa tilltro till Riksbankens prognoser på längre sikt. En inflation som ligger nitad på två procent under en längre period får snarast betraktas som ett av de minst sannolika scenarierna.

Sammanfattningsvis är det inte svårt att förstå att många har synpunkter på den förda penningpolitiken, de kraftiga räntehöjningarna innebär stora påfrestningar på kraftigt skuldsatta hushåll och andra räntekänsliga sektorer av den svenska ekonomin. Det är dock långt ifrån självklart att den svaga konjunkturen är ett tecken på att Riksbanken begår ett gravt penningpolitiskt misstag och stryper den svenska ekonomin i onödan, det beror på perspektivet. Under förutsättning att alla debattörer accepterar det penningpolitiska ramverket – inflationsmålet – kokar diskussionen om den svenska penningpolitiken ner till ”en strid om prognoserna” och hur väl de speglar den framtida utvecklingen; den som lever får se…! En sak är i alla fall säker: att bedriva politik baserad på prognoser i en turbulent miljö är minst sagt vanskligt.

Not 1. Vilka krafter som främst låg bakom dramatiken har inte minst Industriekonomerna ägnat mycket utrymme på sistone men detta än inte i fokus för denna artikel.

Not 2. Mer om detta på annan plats i veckans nyhetsbrev.

Not 3. Ett negativt BNP-gap innebär att det finns lediga resurser i ekonomin=lågkonjunktur.