Den röda kurvan visar den nominella växelkursen, SEK per EUR. Som synes har kronans värde varierat kraftigt, exempelvis under åren 1996-2002. Därefter inföll en period av relativ stabilitet följd av en mycket snabb och kraftig försvagning av kronan i samband med finanskrisen 2008-2009, ett förväntat förlopp eftersom små valutor tenderar att dumpas i samband med finansiella kriser.

Under de följande årens finansiella återhämtning och inte minst som en konsekvens av Eurokrisen, stärktes sedan kronan kraftigt; en resa på hela 25 procent från botten i mars 2009 till toppen i augusti 2012. I takt med att Eurokrisen bedarrade återgick kronkursen gradvis till det intervall som gällde under perioden 2001-2008.

Startpunkten för den pågående, kraftiga och ihållande kronförsvagningen dateras till början av 2016, sedan dess har kronan deprecierats med 28 procent (augusti 2023), med ett tillfälligt avbrott under de första pandemikvartalen. Kontentan är alltså att det inte har varit en fråga om en snart 30-årig period av ständig kronförsvagning, det är de senaste sju åren som sticker ut.

Håller teorin om köpkraftsparitet?

När ekonomer analyserar valutakurser tar man ofta till teorin om köpkraftsparitet (PPP) som sitt första redskap:

- I sin renodlade form – absolut köpkraftsparitet - borde prisnivån i olika länder utvecklas likartat uttryckt i gemensam valuta. Uppstår betydande prisskillnader kommer konsumenter att rusa till det billigare landet för att göra sina inköp vilket tenderar att jämna ut prisnivåerna i gemensam valuta.

PPP bygger emellertid på orealistiska antaganden om konsumenters möjligheter att göra så kallat arbitrage – att exploatera prisskillnader för varor och tjänster i olika länder. Visserligen är många varumarknader idag globala, det finns webbsidor för många produkter med tillhörande effektiva distributionskanaler, och så vidare. Detta innebär att försäljare i enskilda länder har små möjligheter att tillämpa avvikande priser på dessa marknader; läs vitvaror, andra dyrare konsumtionsvaror, etcetera.

Dessa förhållanden gäller dock långt ifrån för alla varumarknader – exempelvis inte för flertalet dagligvaror - och i ännu mindre utsträckning för marknader för tjänster; man har svårt att som svensk utnyttja att det är många gånger billigare att klippa sig Calcutta än i Stockholm, etcetera. Här är det snarare rimligt att förvänta sig stora och bestående prisskillnader mellan länder även uttryckt i gemensam valuta.

Om absolut PPP gäller betyder det att den reala växelkursen, det vill säga skillnaden i prisnivå mellan två länder korrigerad för valutakursen, ska vara konstant åtminstone på lite sikt. Det kan naturligtvis uppstå betydande avvikelser på kort sikt men om absolut PPP råder kommer dessa att korrigeras över tid. Studerar vi återigen bilden ovan till vänster är det uppenbart att absolut PPP definitivt inte gällt vid varje tidpunkt; variationerna i den reala växelkursen har varit betydande under perioden och i stort sett sammanfallit med variationerna i den nominella växelkursen.

Sammantaget sedan 1996 har Eurozonens HIKP stigit cirka tre procent mer än svensk HIKP. Det betyder att den reala SEK/EUR-kursen har stigit drygt tre procent mer är den nominella valutakursen. Sammantaget har euron apprecierats mot kronan med 42 procent i reala termer mot 39 procent i nominella termer under perioden januari 1996-augusti 2023.

Kronan har således deprecierats mot euron i reala termer både via en nominell depreciering och via en relativt mindre ökning i svensk prisnivå, ett resultat som går helt på tvärs med PPP. Detta för oss in på en mindre ambitiös definition av köpkraftsparitet:

- Relativt PPP innebär att skillnader i inflationstakter ska motsvaras av lika stora förändringar i den nominella valutakursen. Det innebär att inflationsskillnaderna inte kommer att påverka den reala växelkursen. Den senare kan dock ändras över tid på grund av strukturella skillnader mellan länder, mer om detta nedan.

Bilden ovan till höger visar att inflationen i Sverige i genomsnitt har varit marginellt lägre än i Eurozonen sedan 1996 och att inflationen ofta i stort sett rört sig synkront i det korta perspektivet. I synnerhet kan vi notera i stort sett identiska inflationsförlopp i samband med de senaste årens globala inflationsraket trots att kronans värde fallit kraftigt mot euron.[1] Slutsatsen är att inflationsskillnader mellan Sverige och Eurozonen långt ifrån har matchats av förändringar i den nominella kronkursen och har därmed fått effekter på den reala kronkursen; nominellt/realt har euron apprecierats med 18/15 procent mot kronan sedan november 2021. Inte heller stödet för relativ PPP är således särskilt starkt.

Kommersiella flöden är bara rännilar

Att arbitrage på varu- och tjänstemarknaderna skulle borga för PPP bygger således på orealistiska antaganden och finner heller inget starkt stöd i empiriska studier av valutakurser, i synnerhet inte på kort sikt. Ett ännu viktigare hinder för PPP är dock det faktum att de kommersiella handelsflödena bara är rännilar i förhållande till de finansiella flödena.

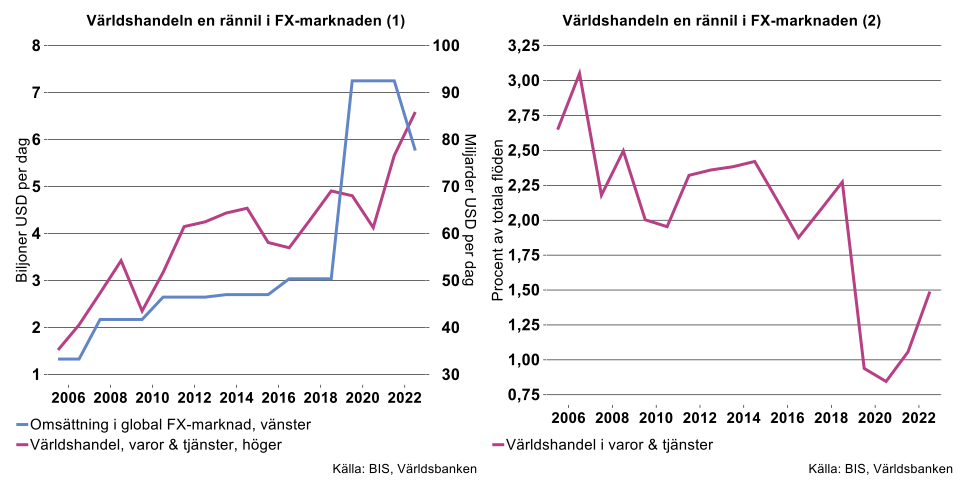

Den dagliga omsättningen på världens valutamarknader och världshandeln under 2022; 5 800 miljarder USD respektive 85 miljarder USD (se bilden nedan till vänster). Det innebär att flöden kopplad till handel i varor och tjänster stod för endast cirka 1,5 procent av de totala finansiella flödena (se bilden nedan till höger).

De finansiella flödena styrs inte av relativa prisnivåer i olika länder utan av aktörernas förväntningar om relativa finansiella avkastningar i olika valutor.

Den mest renodlade modellen i detta sammanhang är teorin om ränteparitet:

- Avkastningen (den nuvarande och förväntade) på placeringar i olika valutor måste vara lika, uttryckt i gemensam valuta. Om så inte är fallet kommer kapitalet att flöda från valutan med lägre avkastning till den med högre, vilket leder till en korrigering av valutakursen. I detta sammanhang antas ofta skillnaden i centralbankernas styrräntor reflektera skillnaden i avkastning.

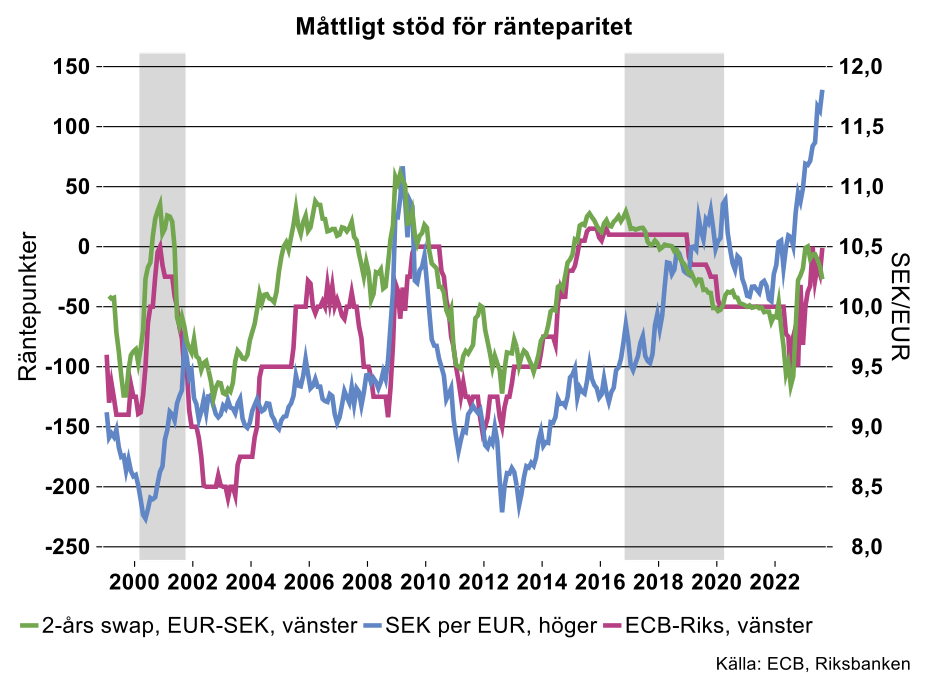

Teorin om ränteparitet bygger alltså, liksom PPP, på arbitrage men nu på de finansiella marknaderna. En rimlig utgångspunkt i teorier kring tillgångspriser, exempelvis valutakurser, är att de påverkas av såväl dagens som förväntad framtida avkastning. Det betyder att såväl dagens ränteskillnad som förväntad framtida ränteskillnad borde påverka kronkursen. Bilden nedan visar dels SEK per EUR, dels skillnaden mellan centralbankernas styrräntor/2-åriga swapräntor. Den senare kan antas representera marknadernas förväntningar på den relativa centralbankspolitiken på lite sikt.

En första reflektion är att svenska räntor varit högre än i Eurozonen under den absoluta merparten av perioden. Detta har således inte inneburit att kronan tenderat att stärkas.

En annan reflektion är att sambandet mellan ränteskillnader och kronkursen varit tidsvarierande och långt ifrån perfekt. I bilden ovan har vi markerat ett par episoder där ränteskillnader och valutakurs ”rör sig i strid med teorin”.

En tredje reflektion är att den kraftig kronförsvagningen under de senaste två åren verkar ”överdriven” med tanke på den relativa penningpolitiken i Sverige och Eurozonen. Visserligen har ECB gått något tuffare fram än Riksbanken med räntehöjningar men skillnaden är inte dramatisk. För närvarande tillämpar Riksbanken och ECB samma styrräntenivå.

Det går också att hitta perioder i figuren ovan när ränteskillnader förefaller ha haft betydelse för kronkursen men dessa är uppenbarligen inte hela förklaringen, andra faktorer dominerar många gånger valutarörelserna. Det är allom bekant att olika typer av riskpremier styr prissättningen av finansiella tillgångar och detta inte minst gäller för små valutor som den svenska. Man ska alltså knappast vara överraskad över att kronan svänger kraftigt i takt med faktorer som den globala konjunkturen, finansiell oro, pandemier och krig.

Vad förklarar reala valutakurser?

Som framgår ovan har den reala och nominella SEK/EUR-kursen i stort sett utvecklats likartat de senaste decennierna, där eurons reala appreciering till och med varit lite större än den nominella. Frågan är vilka faktorer som ligger bakom den kraftiga reala deprecieringen av kronan gentemot euron?

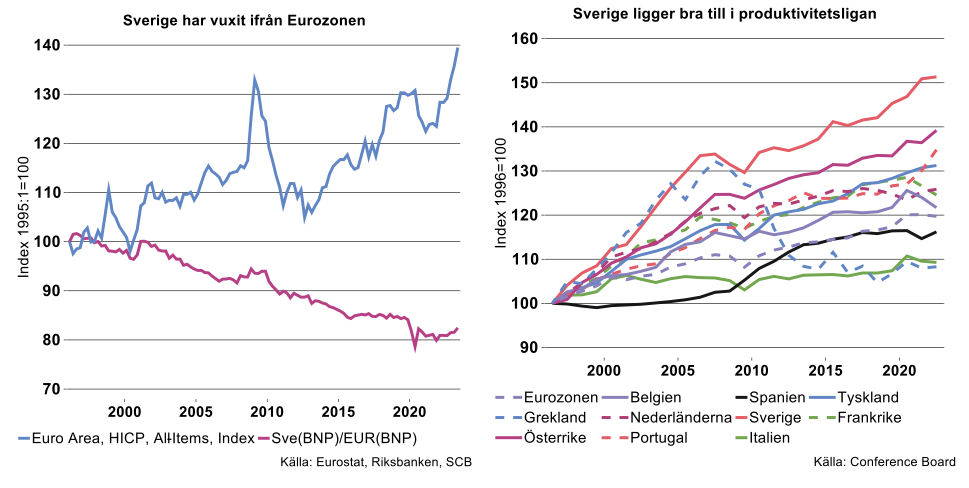

Ett argument som hörs i debatten är att det reala kronfallet speglar en svensk ekonomi som underpresterat i förhållande till omvärldens ekonomier. Det är inte konstigt att denna hypotes luftas, det finns teoretiska argument för att länder med starkare tillväxt i BNP/produktivitet borde uppleva en real appreciering av valutan. Den teorin får dock inget stöd i fallet SEK per EUR. Bilden nedan till vänster visar att Eurozonens BNP fallit med nästan 20 procent i förhållande till svensk BNP sedan 1996 samtidigt som euron förstärkts med 40 procent mot kronan i reala termer.

Av bilden ovan till höger framgår även att Sveriges produktivitetsutveckling (BNP per arbetad timme) varit betydligt starkare än den i Eurozonen totalt och även än i samtliga större medlemsländer sedan 1996. Det är således svårt att hävda att den svaga svenska kronan skulle reflektera en trendmässigt underpresterande svensk ekonomi jämfört med Eurozonen under de senaste decennierna.

Den svenska ekonomi klarade pandemin betydligt bättre än Eurozonens och då stärktes också kronan. Under det senaste året har istället svensk ekonomi utvecklats relativt svagt, vilket sammanfallit med en kraftig kronförsvagning, och kan förväntas göra så även de närmaste kvartalen. Här handlar det i första hand om att de kraftig skuldsatta svenska hushållen har drabbats hårdare av de senaste årens räntehöjningar än sina motsvarigheter i flertalet euroländer.

Ett återkommande resultat i den empiriska litteraturen kring valutakurser är att de är svåra att förklara med ekonomiska standardmodeller. Det är svårt att överträffa den naiva modellen, bästa gissningen är att morgondagens valutakurs blir densamma som dagens. Denna spådom ska dock inte tolkas bokstavligt utan mer som att vi har ingen aning. Professor Bo Rothstein (DN Debatt 20230903) beklagade sig i veckan över Riksbankens bristande förmåga att förklara vad som driver den svenska valutakursen. Man kan konstatera att Riksbanken är långt ifrån ensam!

Vart hän för kronan?

Eftersom valutakurser ofta kan sägas följa en så kallad random walk, är det således närmast hopplöst att försöka sig på valutaprognoser. Som framgår av bilderna ovan har SEK/EUR-kursen haft en tendens att återvända mot en – visserligen stigande på sistone – trend efter kraftiga avvikelser. Att valutakurser ofta kännetecknas av ”överdriva” rörelser – overshooting – som så småningom reverseras är ett känt fenomen. Skulle vi ändå drista oss till att ha en uppfattning om SEK/EUR på lite sikt blir det därför:

- Räkna med att kronan stärks på sikt.

Utan att bli specifik är exempelvis en snabb resa från dagens 12 SEK tillbaka till 10 SEK eller ännu lägre fullt möjlig och kanske till och med trolig.

[1] I Ekonomisk Debatt (nr 5, 2023), analyserar Lars Jonung och Fredrik Andersson kronans utveckling. Deras huvudslutsats är att högre svensk inflation än i Eurozonen är en viktig förklaring till den kraftiga deprecieringen sedan 2015. Jonung & Andersson använder sig av BNP-deflatorn som prismått och inte KPI som i denna artikel, vilket visar på en relativt högre svensk inflationstakt. Även utryckt i termer av BNP-deflatorn motsvaras dock merparten av kronförsvagningen av en real depreciering.